撰文:Coinmonks

编译:白话区块链

今年伊始,一个明确的公开信号表明重心正在转移。

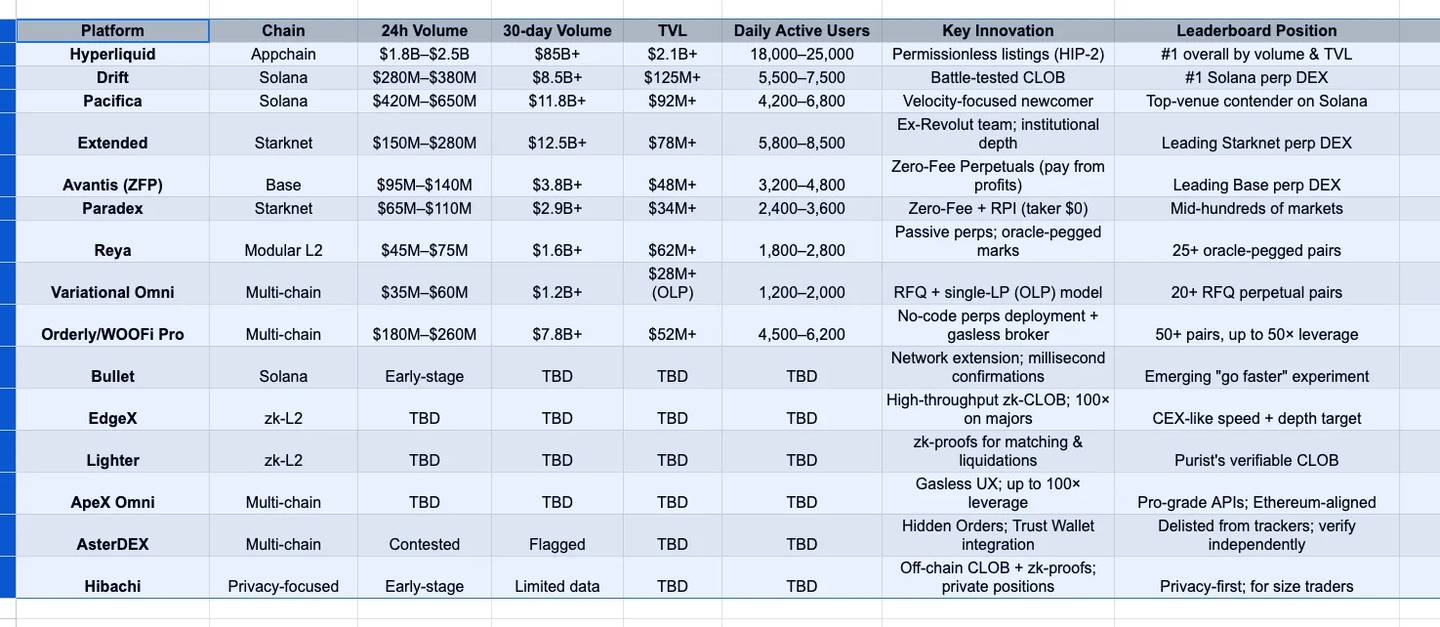

在 10 月初,Hyperliquid 开启了无需许可的上市(HIP-3)。现在,构建者可以通过质押 50 万 HYPE 来上线永续合约市场,同时设有限制,如验证者惩罚和未平仓量上限。此举恰逢去中心化永续合约在与 CEX 的市场份额竞争中创下新高,为「链上正在获胜」的叙事添柴加火。

与此同时,CZ(币安创始人)在 X 上回应了关于 Hyperliquid 关联的谣言,甚至介入了一个被广泛讨论的「在 Hyperliquid 上做空 $10 亿」的帖子。无论你将其解读为担忧还是简单的谣言控制,币安创始人公开提及一个 DEX,足以说明注意力已经转移到哪里。

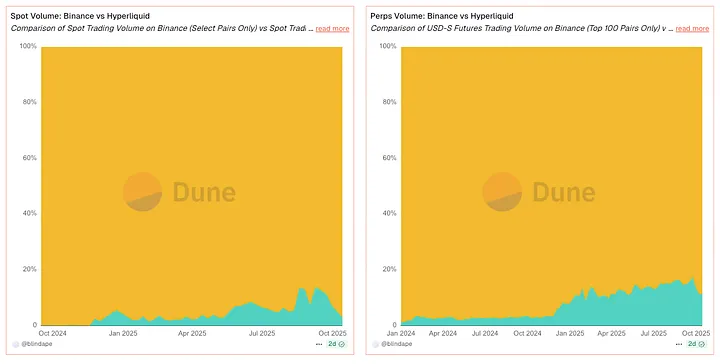

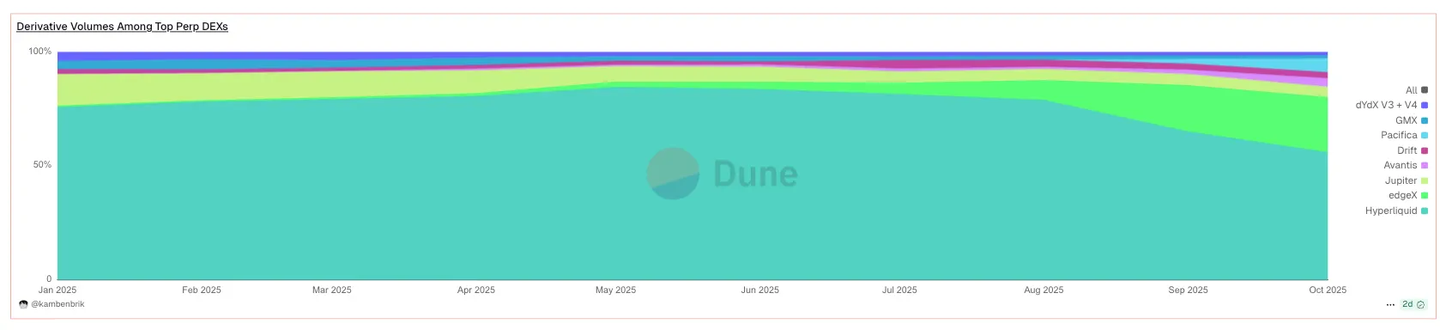

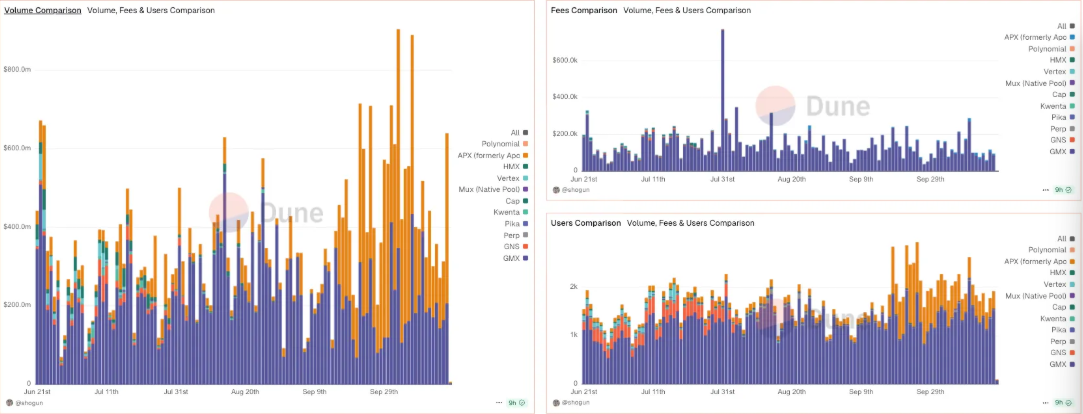

放大到市场结构来看:到 2025 年年中,DEX 永续合约占全球永续合约交易量的比重已达到约 20%–26%,而两年前还处于个位数。DEX 与 CEX 的期货交易量比率在 2025 年第二季度创下了约 0.23 的纪录,这是一个清晰的、方向性的信号,表明流动性和用户正在向链上迁移。

执行决定你的优势

有三个杠杆驱动着盈亏 (PnL):

-

执行与滑点(延迟、深度、排队)

-

清算设计(标记价格 vs 指数价格;自动去杠杆 ADL vs 保险基金)

-

费用表面(经典挂单 / 吃单 vs 零费用 / 利润分成)

下面将根据各个平台如何运用这些杠杆来组织介绍,并穿插指标来解释其行为,而不是简单地罗列表格。

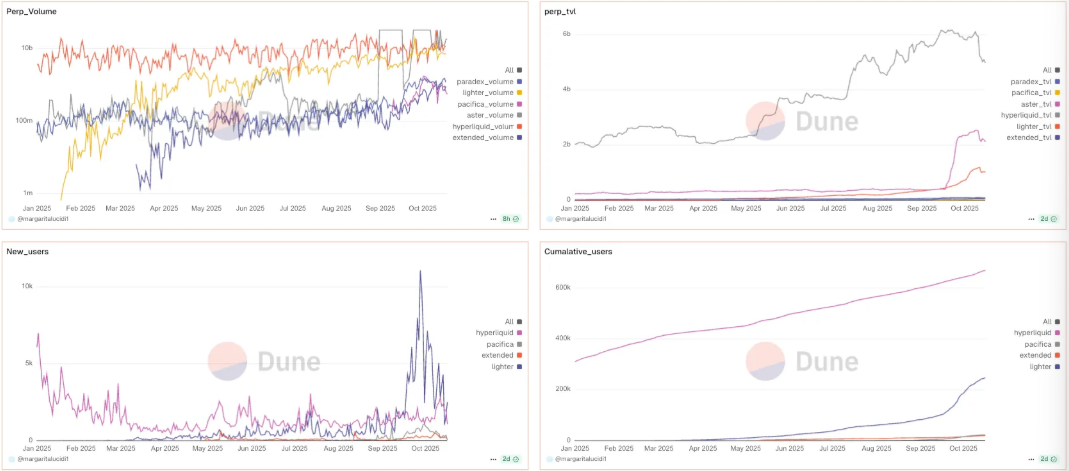

应用链 CLOBs:当延迟成为一种特性(并体现在 PnL 中)

Hyperliquid 的 HIP-3 改变了流动性的供应侧。在上市变得无需许可(只需 50 万 HYPE 保证金)后,长尾市场不再昙花一现。你可以看到未平仓量能撑过第一个资金费率周期而没有蒸发,第三天 / 第七天的流动性仍然足够承接大额交易。这种粘性,加上持续顶级的日交易量,解释了为什么交易者现在在规划交易路线时,会假设 Hyperliquid 在「小众」交易对上具备深度——因为事实往往如此。

在 Solana 上,Bullet 侧重于速度。在两分钟的剧烈波动期内,其「网络扩展」设计将确认时间保持在低毫秒级(Celestia DA,应用特定的优化)。实际效果是在快速行情中实现更紧密的滑点:当 SOL 在几秒钟内上涨几十分之一时,成交价会比在较慢的堆栈上更接近意图。这不是花哨的营销,而是每一笔交易节省下来的基点。

EdgeX 是对相同理念的 zk 实现。在宏观数据发布时,吃单者穿越点差的成本通常只有个位数基点,因为其撮合引擎确实保留了排队位置。经过一个月的消息面交易,这一差距积累成了有意义的优势——这也是交易台将其作为「快车道」备用选项的原因之一。

一个 Solana 的故事将这些联系起来。当 Drift 创下十亿美元日交易量时,做市商比较了同一分钟内在不同平台上的成交价;Pacifica,即使仍处于邀请制,在那些窗口期对 BTC/SOL 的影响也具有可比性。结论:Solana 的吞吐量现在是多平台共享的,而不是单个平台的特例——可以根据交易策略而不是忠诚度来选择交易路线。

zk-L2 订单簿:不仅验证结果,更要验证引擎

Lighter 将「不相信,就去验证」变成了基础设施。撮合和清算都由 ZK 证明覆盖,因此价格 - 时间优先和 ADL 路径是可审计的状态转换,而非政策文件。在市场抛售时,你能感受到这一点:清算会按照文档所述的方式展开,保险基金的使用情况也与压力路径一致。这就是为什么在这里的回测结果更能经受住现实的检验。

ApeX (Omni) 在不牺牲托管的情况下强调用户体验:无 Gas 费前端,主要交易对高达 100 倍杠杆,以及 CEX 级别的 API——这些都由稳定的数亿美元日交易额支撑,确保在资金费率反转时,取消 / 替换订单的延迟保持敏捷。如果你是高频交易者,关键指标不是名义价值,而是当订单簿剧烈变动时,亚秒级的取消是否仍然有效。

费用炼金术:「零」的实际含义是「不同」

有两种设计迫使你更新电子表格:

-

Avantis (Base) 移除了开仓 / 平仓 / 借款费用,只对盈利的平仓收取费用 (ZFP,零费用 / 利润分成 )。在一个月的高杠杆高频交易中,你会看到 PnL 方差收紧,因为在震荡行情中费用拖累停止了对你的消耗。分析师们认为 ZFP 与「折扣」有显著区别:它改变了最优持仓时间,特别是对于短期交易流。

-

Paradex (Starknet) 通过零售价格改进 (RPI) 将吃单费保持为 $0。它是否更便宜取决于点差。在平静时段,$0 吃单费 改进通常优于经典的挂单 / 吃单模式;在头条新闻发布时,点差扩大,计算结果会反转。Paradex 自己的 RPI 帖子是很好的入门指南——你需要追踪的正确指标是每笔交易的有效成本(点差 ± 改进),而不是宣传横幅。

一个值得引用的 X 上的绝佳动态是:量化交易员在 Paradex 解释 RPI 后,发布了按成交量大小调整点差后的成本。对于低于五位数美元的成交量,RPI 通常占优;高于此,深度主导了费用标签。因此,需要实时调整交易路线。

锚定标记价格和被动流动性(更少的「我为什么被清算?」时刻)

Reya 优化的是干净的标记价格而非原始速度。通过将未实现盈亏锚定到一个混合预言机篮子,在价格尖峰期间,标记价格与指数价格的差距更小。在震荡行情中,你体验到的是多了几档的清算距离——这可能就是被扫出局和活下来迎接下一根 K 线的区别。

RFQ:当确定性胜过时间优先

Variational 的 Omni 将公开订单簿交易替换为报价请求 (RFQ),由一个 Omni LP 报价,该 LP 在 CEX/DEX/OTC 之间对冲,并与存款人分享做市商的 PnL。重要的数字不是名义价值,而是当订单簿变薄时,以报价规模成交的比率。在两分钟的 BTC 快速波动中,吃单者报告的成交完成度比在稀疏的 CLOBs 上更高——这恰恰是确定性比一个基点更值钱的时候。

市场份额的转变(以及它为何具有粘性)

三个数据点构成了结构性论据:

-

到 2025 年年中,DEX 永续合约的市场份额攀升至低到中 20%——高于 2024 年的约 4%–6%。这不是季节性的,这是一个增长曲线。

-

DEX 与 CEX 的期货交易量比率在 2025 年第二季度创下了约 0.23 的纪录,与多个市场数据来源相呼应。

-

Hyperliquid 的无需许可上市和公开的 CZ 讨论在这些比率创下新高时放大了这一叙事。时机是明确无误的:DEX 不再是边缘角色——它们已进入主要对话。

Solana 的三轨生态系统(如何规划交易流)

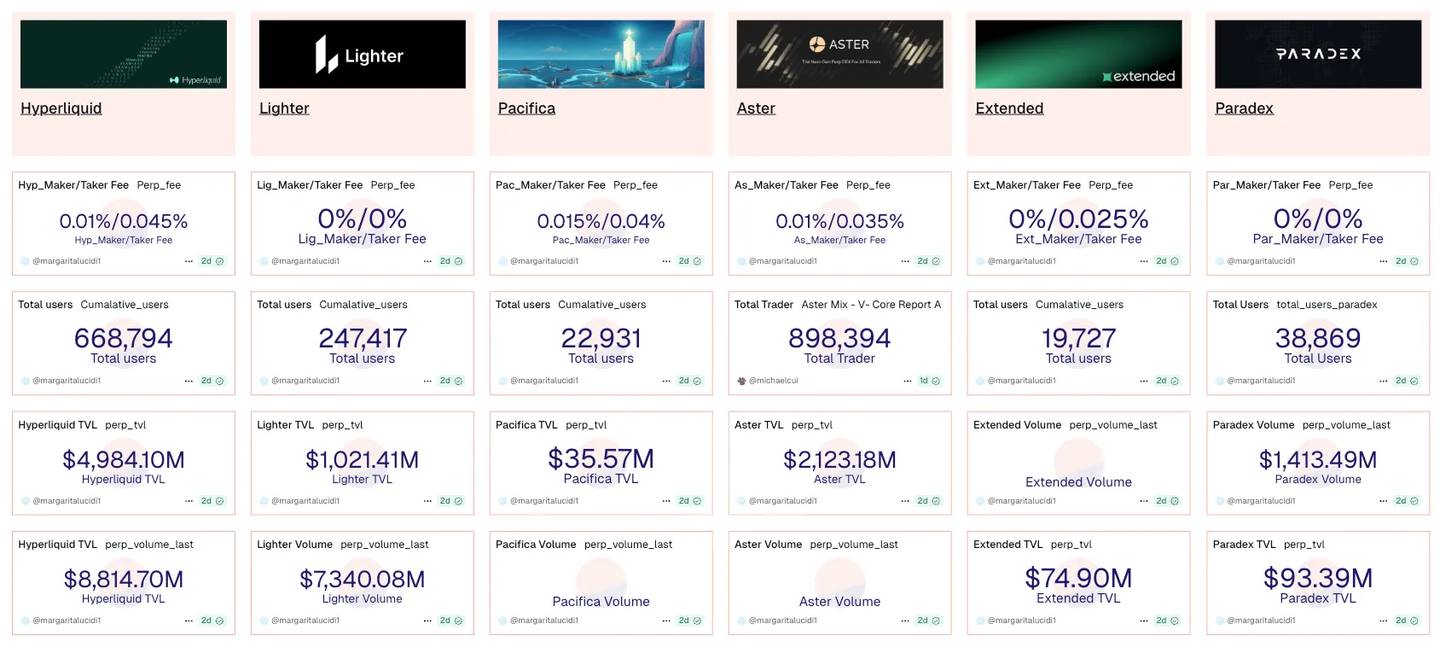

Drift 是耐力型——在约 $3 亿的日交易量中,保持稳定的深度、跨保证金和主要交易对的低滑点。当它达到 $10 亿以上的 24 小时交易量时,交易员使用相同的订单量进行逐个平台的成交价比较,并视 Drift 为基准。

Pacifica 是速度型——即使在邀请制 Beta 阶段,它也创下了 $6 亿以上日交易量,其成交价在同一小时内能与 Drift 抗衡,使其成为一个真正的替代品,而非「积分量」。

Bullet 是原始速度型——是事件交易的毫秒级通道,当基点级的滑点就是整个交易的利润时,你需要将交易路由到这里。

Starknet 的 CLOB 集群(不再是科学项目)

Extended 和 Paradex 经常达到数亿美元的日交易量和 30 天窗口内的数百亿美元。重要的是它们的特点:Extended 在主要交易对上显示出比一个「年轻」平台更浅的滑点曲线,而 Paradex 的 $0 吃单费在非高峰时段确实更便宜——直到点差在新闻事件附近扩大。需要实时调整交易路线。

AsterDEX:功能 vs 深度

隐藏订单已上线。Trust Wallet 集成拓宽了用户漏斗。在同一窗口期,第三方追踪器标记了可疑的交易量模式并下架了永续合约数据源。成熟的态度很简单:享受其功能上的快速迭代,但只有在深度 / 未平仓量 / 费用通过你的订单量测试后,才投入大额资金。

隐私而不牺牲成交

Hibachi 将一个链下 CLOB 与 Succinct 式的 ZK 证明以及 Celestia 上的加密数据可用性相结合,因此余额 / 头寸保持私密且可证明。关键绩效指标 (KPI) 不是 TVL;而是隐私下的执行质量——当你不广播库存时,你的成交价和滑点是否符合预期?

极高杠杆是一个口号,而非计划

「高达 1000 倍」看起来很刺激;在这个杠杆下,0.10% 的不利波动就会导致自动清算。如果你真的要测试它,保持极小的头寸规模并设置硬止损。在实践中,在无 Gas 费的 CLOB(如 Orderly 上的 WOOFi Pro)上使用干净的 25–50 倍杠杆已经足够了——而且更容易进行风险管理。

如何选择——实用、指标驱动

-

执行力优先。 在 CPI/FOMC/ETF 会议纪要发布期间,衡量已实现滑点和取消 / 替换订单的延迟。如果毫秒级和排队位置很重要,应用链 /zk CLOBs——Hyperliquid、EdgeX、Bullet、Lighter、ApeX——往往会胜出。

-

费用第二。 根据订单量大小和波动率状态回测 ZFP(从利润中支付)与 RPI($0 吃单费);「最便宜」的平台按小时而非按月变化。

-

清算第三。 当深度变薄时,倾向于选择小的标记 - 指数价格差距(Reya)、经过证明的清算路径(Lighter)或 RFQ 对冲(Variational)。

-

始终验证流动性。 使用 24 小时 /7 天 /30 天的交易量和未平仓量 (OI) 进行常识性检查——然后对你的交易对(不仅仅是 BTC/ETH)发送真实的测试订单。

2026 年的配置,一句话总结

运行一个速度型平台(Hyperliquid / EdgeX / Bullet),一个费用模型对冲平台(Avantis ZFP 或 Paradex RPI),以及一个你信任的链原生选项(Solana 上的 Drift/Pacifica;Starknet 上的 Extended/Paradex)。然后让延迟、证明、有效费用和清算逻辑——根据你的订单量衡量——来决定你在哪里点击开仓。

欢迎加入深潮TechFlow官方社群

Twitter官方账号:https://x.com/TechFlowPost

Twitter英文账号:https://x.com/BlockFlow_News