原文标题:The Year Ahead In Crypto

原文作者:Pantera Capital

原文编译:zhouzhou,BlockBeats

编者按:本文围绕区块链技术,尤其是稳定币和资产代币化,正在增强美元的全球主导地位展开。美国正在推进稳定币立法,预计将在 2025 年取得进展。现实世界资产的代币化推动了 DeFi 的发展,使传统资产逐步融入区块链,将不断增强美元在全球金融体系中的重要性。

以下为原文内容(为便于阅读理解,原内容有所整编):

加密货币进入主流的路径是什么样的?

抛开喧嚣与投机,这才是唯一重要的问题。作为投资者,我们的职责就是绘制通往普及的路线图,因为只有沿着这条路,我们才能找到下一个 100 倍的投资机遇。

但最优秀的风险投资人并不预测未来,而是清晰地看透当下。2025 年对于加密货币行业来说,将是一个转折点,这一点已经毋庸置疑。

想象一下,如果杰夫·贝佐斯因为网上卖书而被捕;如果史蒂夫·乔布斯因为推出 App Store 而受到制裁;或者如果黄仁勋因为「阻断行动」导致银行账户被关闭而不得不在美国以外构建英伟达。这正是我们的行业正在走出的「灰色地带」。

2025 年是区块链历史上第一次,企业家、监管机构和政策制定者终于有机会打通普及的道路。面对这条终于畅通的道路,我们回到最初的问题:通往普及的路上会有什么?下一个 100 倍甚至 1000 倍的投资机会会在哪里出现?

正如「社交/本地化/移动化」(SoLoMo)在 2010 年代释放了互联网的潜力, 2025 年开始的三大趋势汇聚,将开启加密货币的普及:

入口——将传统金融体系接入区块链;

开发者——让搭建互联网原生经济层变得更简单;

应用——为日常生活创造有意义的应用。

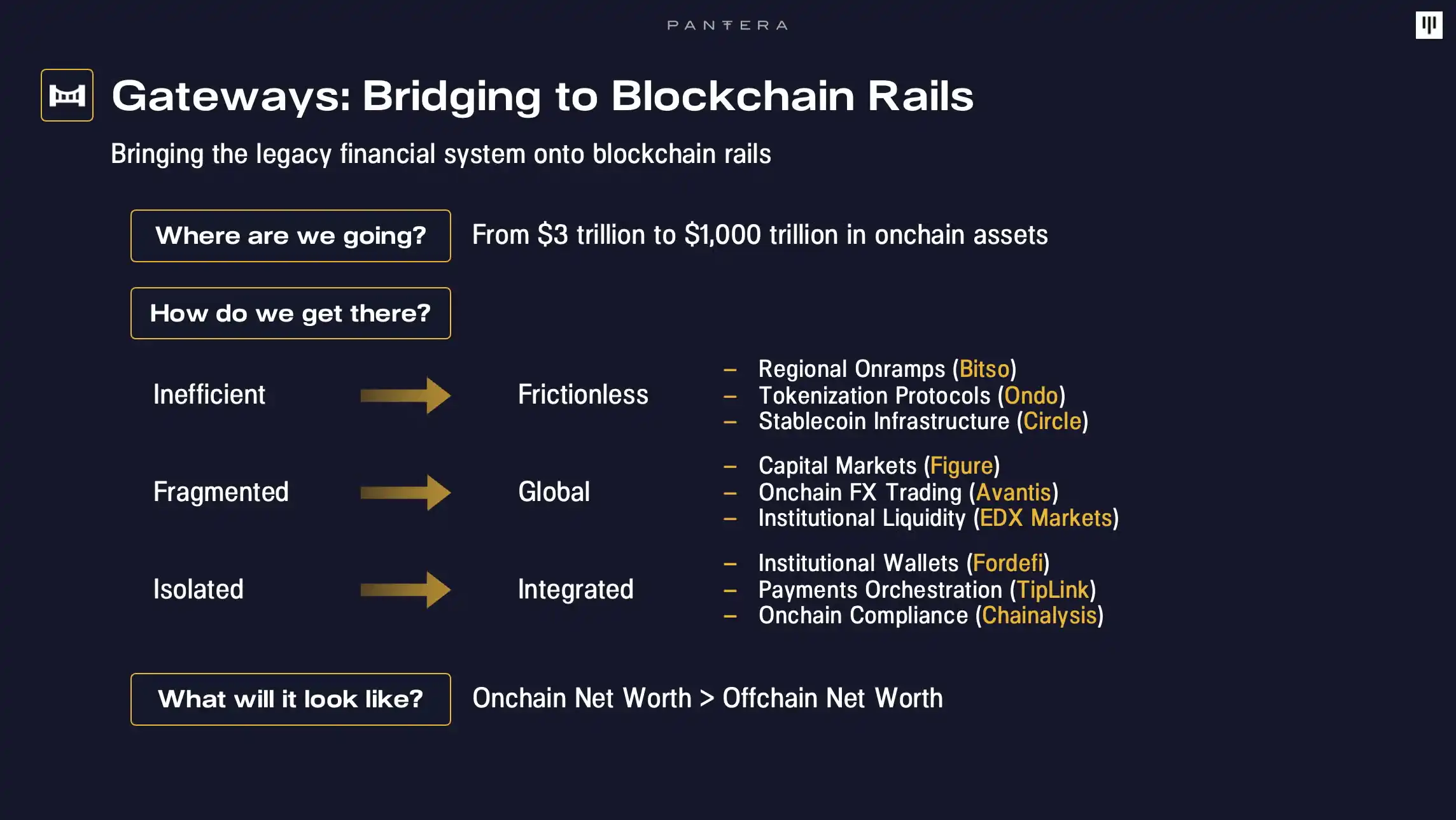

入口

过去 50 年,华尔街经历了一场软件升级,从 20 世纪 70 年代的电子交易引入,到如今的支付数字化。软件渗透金融业的稳步发展教会了我们一件事:所有金融资产最终都会迁移到流动性更自由、交易效率更高、价值最优化的地方。

如今,区块链网络已经承载了 3 万亿美元的加密资产(如比特币、以太坊等)以及一小部分资产支持的代币(如美元和国债的代币化)。但全球家庭、政府和企业持有的金融资产总额超过 1000 万亿美元(1 千万亿!),这意味着区块链还有 300 倍的增长潜力。

现在我们处于哪个阶段?还没开局,选手甚至还在大巴上。全球资产负债表才刚刚开始向区块链迁移。要想成功,我们需要从传统金融系统通向区块链的入口。

我们必须扩展能够有效接入新用户和现有资产的平台。例如,拉美地区的 Bitso 作为区域入口,已经用区块链处理了超过 10% 的美墨汇款。像 Ondo 这样的代币化平台,正在与富兰克林邓普顿和贝莱德正面交锋,目标是将 20 万亿美元的美国国债带到链上。

加密货币正催生真正意义上的全球资本市场,这些市场由实时结算和无国界流动性推动。然而,全球市场需要全球交易场所。像 Figure 和 Avantis 这样的交易所,正在将全球供需结合在一起,同时变革外汇、信贷和证券市场。

最后,我们需要与现有系统兼容的产品,而不仅仅是一个平行的加密宇宙。这些产品可能像 Fordefi 为机构设计的高级钱包,也可能像 TipLink 那样,为普通用户提供简单易用的支付解决方案。

我们相信,有一天,你的净资产将在链上比链下更有价值。一旦迁移到链上,你的财富可以瞬间流转全球,低成本交易,摆脱中间商费用,并通过全球需求实现最高价值。这将是不可逆转的拐点。

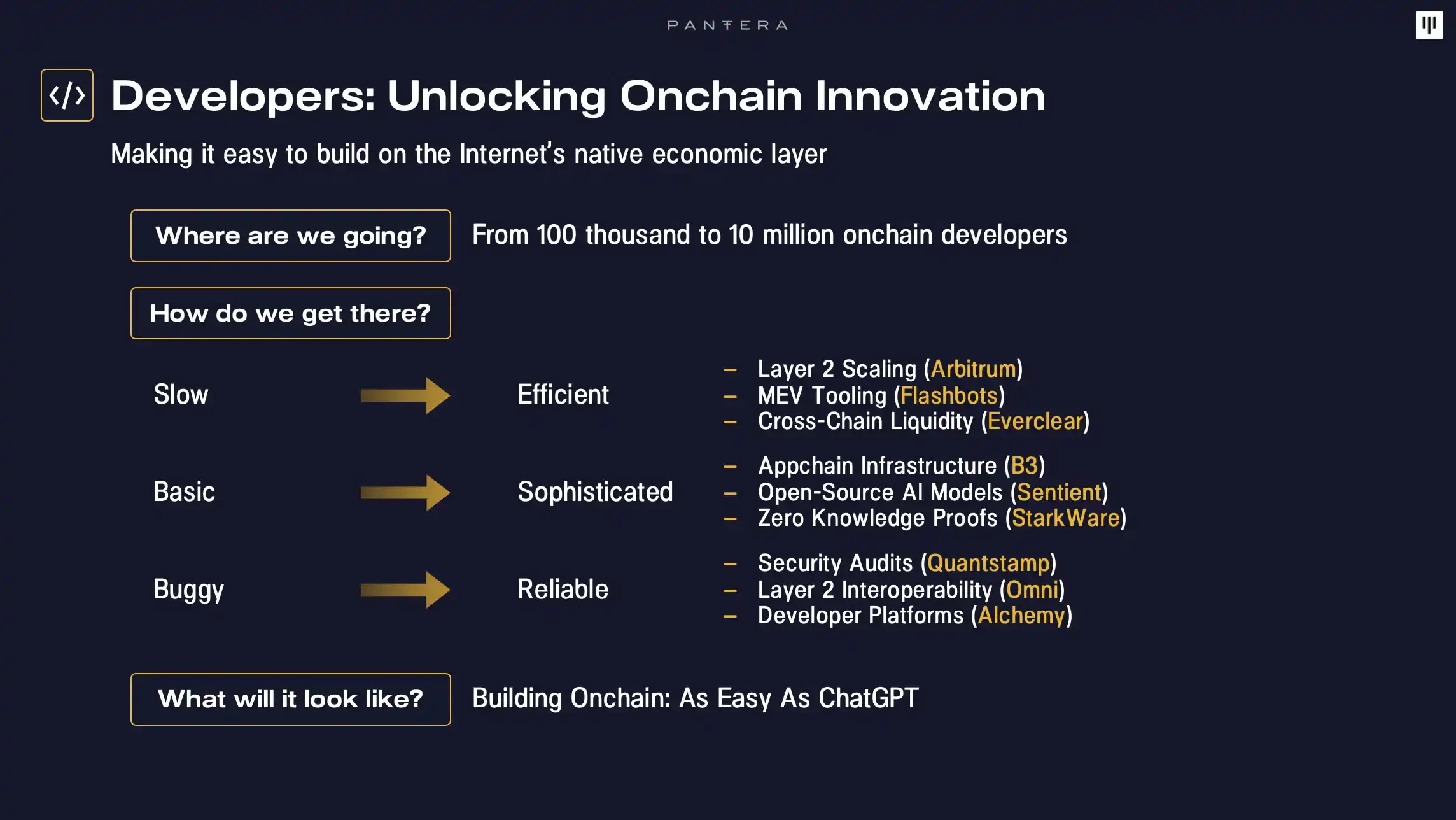

开发者

目前约有 10 万名开发者在区块链上进行开发,仅相当于硅谷某个科技巨头的一半。要实现主流普及,我们需要将这个数字扩大 100 倍,将 1000 万名开发者引入区块链生态。

释放区块链技术的创造潜力至关重要。正如更好的工具帮助移动开发者释放了苹果 App Store 的潜力一样,我们需要能简化链上应用构建和新产品创造的工具。

到 2025 年,区块链开发工具栈将迎来重大飞跃。关键在于让区块链本身对开发者更加友好。像 Arbitrum 的乐观 Rollup 技术为加密领域带来了首个「宽带时刻」,但像 Arbitrum Stylus 这样的升级可能产生更大的影响。Stylus 允许开发者使用 C、C 和 Rust 等多种主要编程语言编写智能合约,从而让全球超 1000 万名开发者有机会进入区块链开发领域。

零知识技术曾被视为难以实际开发的复杂技术。但像 StarkWare 开发套件这样的新工具,让零知识实现变得前所未有的简单。如今,零知识证明技术正在为诸如 Freedom Tool 这样的产品提供支持。Freedom Tool 是 Rarimo 开发的区块链投票工具,已在俄罗斯、格鲁吉亚和伊朗投入使用,旨在提升民主参与度。

支持区块链开发的工具和基础设施将在推动行业进步中扮演重要角色。像 Alchemy 这样的平台正在帮助开发者大规模构建和部署链上应用。通过简化开发流程,Alchemy 已帮助许多项目取得成功,从去中心化金融(DeFi)协议到游戏应用不等。随着区块链生态系统的不断演进,这些开发者平台必须保持快速发展,以便开发者突破链上开发的界限。

到 2025 年,多链宇宙将持续增长,甚至可能加速发展。随着开发者面临更复杂的挑战,新区块链也应运而生,每个区块链在计算、执行或去中心化等方面各有所长。为了满足游戏或交易等特定用例,像 B 3 这样的应用专用基础设施正在形成。

这种链、Layer 2 和应用链的爆发式增长需要无缝的连接能力,跨链流动性解决方案如 Everclear,以及互操作性协议如 Omni,将解放开发者的生产力,让他们专注于构建创新的应用。

Web 开发已经从原始的编码发展到直观的无代码解决方案,如今 AI 开始主导这一领域。我们预计区块链开发也将迎来类似的进化。每一次技术进步和面向开发者的工具改进,都将吸引新的人才浪潮,最终构建链上应用或许会像与 ChatGPT 对话一样简单。

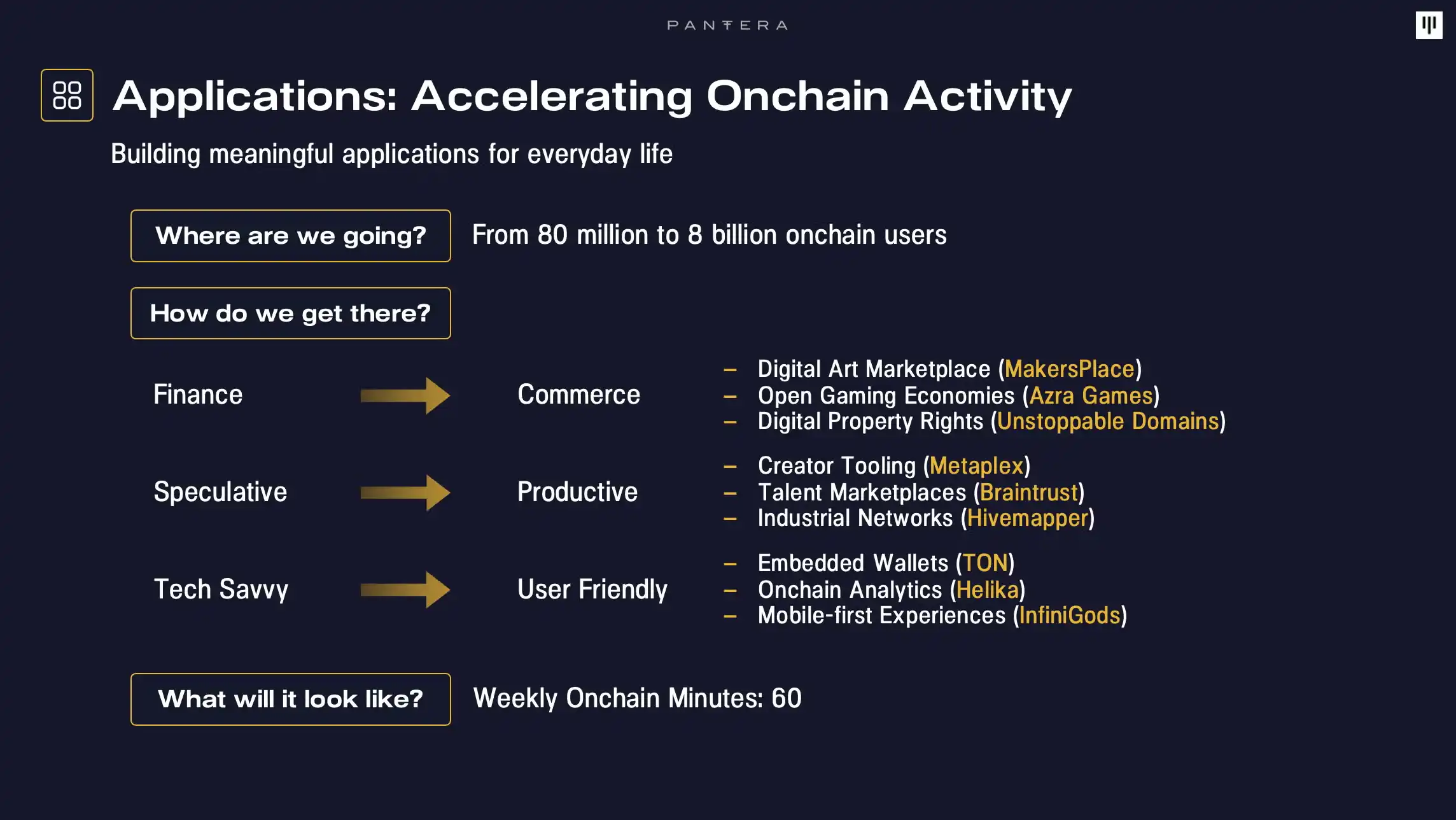

应用程序

当前有多少人使用区块链?

据大多数估算,现有链上用户约为 8000 万。大部分增长源自加密货币作为「华尔街 2.0 」的吸引力——一个全新的资本募集、投机和转账场所。但要实现 100 倍增长,覆盖 80 亿人,关键在于从「华尔街」转向「主街」。

2025 年可能是加密货币主流普及的转折点,堪称区块链的「FarmVille 时刻」。FarmVille 是 Facebook 首款社交游戏爆款,推动了平台用户的指数级增长,将其从一个照片分享应用转变为全球性平台。

加密行业正快速迈向自己的「FarmVille 时刻」。链上功能正融入新游戏和社交应用中。游戏工作室如 InfiniGods 通过其休闲手机游戏《King of Destiny》吸引了大量新用户。过去一年,该游戏的应用下载量已超过 200 万,将更多在玩《糖果传奇》而非使用 Coinbase 的用户引入链上。

链上游戏、社交和收藏品活动已占据今日活跃钱包的约 50% 。随着越来越多用户参与链上商业活动,区块链对社会的颠覆将远超金融领域。

一类「生产型」应用正在推动一场新的工业革命,公司时代正让位于「工业网络」的崛起。这类应用,又称为 DePINs,专注于无线连接、超本地数据和人力资本等尚未被充分服务的市场。通过链上协调和市场驱动机制,Hivemapper 等项目正在迅速扩展。作为一个去中心化地图网络,Hivemapper 在超过 15 万名贡献者的努力下,已绘制了全球超过 30% 的道路,其数据比谷歌地图更精准、更实时。

这些「生产型」应用不仅在创造收入,还在开启区块链经济的新篇章。预计到 2025 年,DePIN 领域的年收入将超过 2024 年的 5 亿美元。这种工业级的现金流不仅基于实际效用,还为链上经济提供了强大的商业引擎,引导新资本流入。

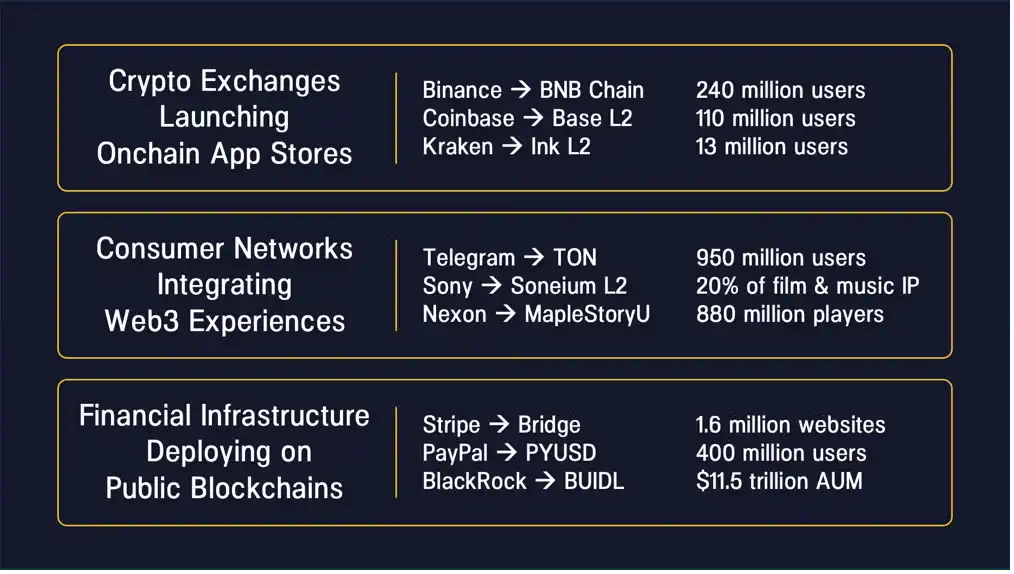

如何触达 80 亿用户? 2025 年将见证新的分发模式,可大规模触及数亿消费者。加密交易所如 Coinbase、Kraken 和 Binance 正通过自建区块链将用户引入链上。Telegram 和 Sony 则将 Web3 功能融入其庞大的用户平台。游戏公司正为经典游戏如《冒险岛》添加链上功能,可能吸引数百万玩家回归。PayPal 和 BlackRock 等机构也在推出链上金融和支付解决方案。

通过这些创新的应用和分发模式,加密技术正逐步走向主流,重塑我们对经济与技术的认知。

2025 年,这些趋势的汇合将带来关键的拐点。当普通人每周平均有理由花 60 分钟在链上时,「上链」将成为新的「上网」。

无需依赖「杀手级应用」,正如我们在互联网中切换应用,人们将因为娱乐、社交或赚钱等多种原因花时间在链上。届时,链上经济将逐步融入我们的日常生活。

上升趋势

现实世界资产(不包括稳定币)将占链上 TVL 的 30% (目前为 15% )

2024 年,链上的 RWA 增加了 60% 以上,达到了 137 亿美元。大约 70% 的 RWA 是私人信贷,其余大部分是美国国债和商品。这些类别的资金流入正在加速, 2025 年可能会推出更复杂的 RWA。

首先,私人信贷因基础设施的改善而加速增长。Figure 几乎占据了所有这一部分, 2024 年增加了近 40 亿美元的资产。随着越来越多的公司进入这个领域,使用私人信贷将变得更加容易,从而将资金转移到加密货币中。

其次,有数万亿美元的美国国债和商品未上链。链上只有 27 亿美元的美国国债,而它们能够产生收益(与稳定币不同,稳定币让发行者能够赚取利息),使其成为比稳定币更具吸引力的替代品。Blackrock 的 BUIDL 美国国债基金链上只有 5 亿美元,而它在链下拥有数百亿美元的美国国债。现在,DeFi 基础设施已全面接受稳定币和美国国债 RWA(将它们集成到 DeFi 池、借贷市场和永续合约中),采用这些资产的难度大大降低,商品也是如此。

最后,目前 RWA 的范围仅限于这些基本产品。铸造和维护 RWA 协议的基础设施大大简化,运营商对链上操作的风险和适当的缓解措施有了更好的理解。现在有专门的公司管理钱包、铸币机制、Sybil 感知、加密新银行等,这意味着可能终于能够将股票、ETF、债券和其他更复杂的金融产品带入链上。2025 年,这些趋势将加速 RWA 的使用。

金融科技成为加密货币的入口

TON、Venmo、PayPal 和 WhatsApp 已经看到加密货币的增长,因为它们的中立性。它们是用户可以与加密货币互动的入口,但并不推销特定的应用或协议;实际上,它们可以作为简化的进入加密货币的通道。它们吸引不同的用户群体:TON 为现有的 9.5 亿 Telegram 用户提供服务,Venmo 和 PayPal 为各自的 5 亿支付用户提供服务,而 WhatsApp 则吸引其 29.5 亿月活跃用户。

Felix 是一个在 WhatsApp 上运行的应用,允许用户通过消息即时转账,可以是数字转账,也可以在合作伙伴地点(如 7-Eleven)领取现金。背后使用了稳定币和基于 Stellar 的 Bitso。用户现在可以通过 MetaMask 使用 Venmo 购买加密货币,Stripe 收购了 Bridge(一家稳定币公司),Robinhood 收购了 Bitstamp(加密货币交易所)。

无论是出于故意还是因为能够支持第三方应用,每个金融科技公司都将成为加密货币的入口。金融科技公司将越来越普遍,可能会与一些较小的集中式交易所竞争加密货币持有量。

NFT 的复兴,但以应用特定的方式

NFT 最初是作为加密货币中的一种工具,而不是目的本身。现在,NFT 被用作链上游戏、AI(用于交易模型所有权)、身份和消费应用中的工具。

Blackbird 是一款餐厅奖励应用,它将 NFT 集成到顾客身份验证中,通过将开放、流动和可识别的区块链与餐厅连接,提供消费行为数据,并轻松为顾客创建/铸造订阅、会员资格和折扣。

Sofamon 创建了 Web3 版的比莫吉(即 NFT),称为可穿戴物,解锁了表情符号市场的金融层。他们认识到链上知识产权的日益重要性,并通过与顶级 KOL 和 K-pop 明星合作,打击数字假冒。Story Protocol 最近以 22.5 亿美元的估值筹集了 8000 万美元,旨在将世界知识产权进行代币化,把原创性作为创意探索和创作者的核心。瑞士奢侈品牌 IWC 推出了一种会员 NFT,购买后可以进入独家社区和活动。

NFT 可以用于 ID 交易、转让、所有权和会员资格,但也可以用于代表和估值资产,从而带来货币化、甚至投机性的增长。这种灵活性赋予了 NFT 巨大的潜力,其应用场景将不断增加。

Restaking 的推出

2025 年,像 EigenLayer、Symbiotic 和 Karak 这样的 restaking 协议将最终推出主网,支付运营商来自 AVS 和惩罚的奖励。今年,restaking 的关注度有所下降。

restaking 协议通过更多网络的使用而获得强大力量。如果协议使用的基础设施由特定的 restaking 协议提供支持,即使这种支持不是直接的,它也能从中获得价值。正是通过这种力量,协议可以失去相关性,但仍然保持巨大的估值。我们认为 restaking 仍然是一个数十亿美元的市场,随着更多应用变为应用链,它们将利用 restaking 协议或基于 restaking 协议的其他协议。

监管支持

美国的监管环境首次似乎对加密货币持积极态度。278 位支持加密货币的众议院候选人当选,而反对加密货币的候选人只有 122 位。反加密货币的美国证券交易委员会(SEC)主席 Gary Gensler 宣布将在 1 月辞职。据报道,特朗普计划提名 Paul Atkins 领导美国证券交易委员会,他曾是 SEC 的委员,并公开支持加密货币行业,并担任数字货币商会的顾问。特朗普还提名了 David Sacks 担任「AI 与加密货币沙皇」一职。特朗普在公告中表示:「David Sacks 将致力于制定法律框架,以便加密货币行业获得它一直要求的明确性。」

我们希望看到 SEC 诉讼的减少,对加密货币作为特定资产类别的清晰定义,以及税收考虑。

我们相信,这一趋势的逆转迫在眉睫,讽刺的是,这一转变的推动力正是五年前大多数美国政策制定者和中央银行家认为会加速美元衰退的因素:区块链技术和代币化。曾被视为潜在破坏美元地位的技术,如今正将自己定位为美元的最大助力者。

「最具讽刺意味的结果是最可能发生的。」——埃隆·马斯克

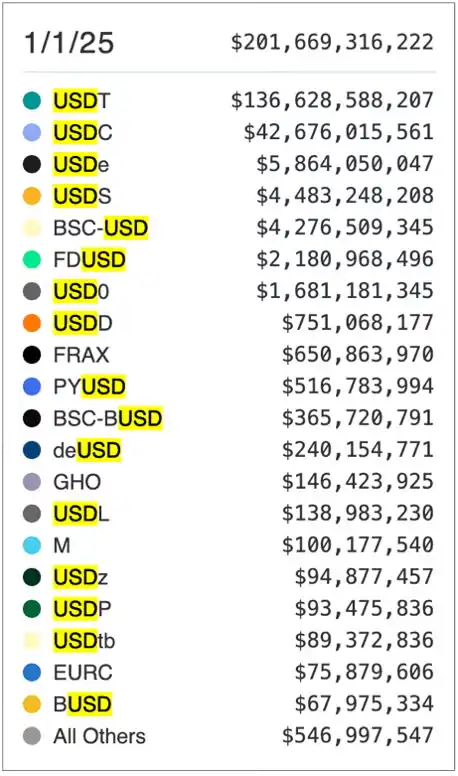

前 20 个法定货币支持的稳定币中,有 16 个在其名称中包含「USD」。

区块链的整体认知在其 16 年的发展过程中变化不大。比特币最初的支持者确实看到了加密货币挑战美元主导地位的潜力。近年来,比特币越来越被视为财富存储工具,而非交换媒介,这在一定程度上减少了它对美元的威胁。稳定币和现实世界资产的现象使得区块链能够实现比特币最初的承诺,通过提供一种具有稳定性并最终产生收益的交换手段。稳定币的崛起,不是削弱美元的相关性,而是放大了它的作用。

新兴市场

在新兴市场,美元支持的稳定币为持有现金或依赖脆弱银行系统提供了一个实际的替代方案。当消费者和商家有选择时,处于不稳定货币环境中的国家将越来越倾向于选择数字美元的稳定性。在 Castle Island 和 Brevan Howard 的报告中,他们发布了新兴市场中现有加密货币用户的调查结果。一个关键的结论是:以美元计价的储蓄是推动新兴市场的一个重要因素。

47% 的受访者表示,他们使用稳定币的主要目的是储蓄美元(这接近 50% 的人表示他们主要用稳定币交易加密货币或 NFTs)。

69% 的受访者将本国货币兑换为稳定币,而不是用于交易。

72% 的受访者表示,预计未来会增加使用稳定币的频率。

注:调查国家包括尼日利亚、印度尼西亚、土耳其、巴西和印度

无论用户是小额余额持有者还是跨国公司,美元都可能挤占其他地方货币的地位,因为经济主体趋向选择最安全、最具流动性的选择。

2025 年稳定币立法?

立法势头正在增强,预计特朗普政府期间将通过以稳定币为重点的法规。帕特里克·麦克亨利(Patrick McHenry)的稳定币法案获得了两党支持,该法案最初于 2023 年提出,最近由众议员马克辛·沃特斯(Maxine Waters)提交到众议院。稳定币立法长期以来被视为实现美国监管透明的第一步。我们相信在 2025 年会看到重要进展,特别是随着政策制定者越来越意识到稳定币在扩大美元影响力方面的战略作用。

稳定币符合美国的最佳利益,因为它们将增加以美元计价的交易比例,并创造对美国国债担保品的需求。一个拥有 37 万亿美元债务的国家需要分配,而加密货币将在这方面提供帮助。

稳定币与 CBDC

为了明确起见,法定货币支持的稳定币和中央银行数字货币(CBDC)是两种相似但本质上不同的技术,不应混淆。

摩根大通在 10 月发布了一份关于去美元化趋势的报告。他们提到的一个潜在推动因素是通过新技术实现支付自主性。他们提到了一些项目,如 mBridge(一个多央行数字货币计划),作为可能替代基于美元的交易的选项。

尽管新兴支付系统如外国 CBDC 加剧了去美元化的压力,但我们认为,美元支持的稳定币市场的蓬勃发展反驳了这一论调。我们认为,基于去中心化、无需许可的区块链构建的稳定币将是首选,因为它们提供更好的隐私性、抗审查性和跨平台的互操作性。

Ondo 在这一领域提供了两款核心产品:

USDY(美元收益代币):这是一种通过短期美国国债和银行存款担保的代币化票据,为非美国投资者提供稳定且高质量的收益。

OUSG(Ondo 短期美国国债):提供对短期美国国债的流动性暴露,允许合格购买者即时铸造和赎回。

像 USDY 这样的产品使得海外人士比传统渠道更简单地接触到美元和国债。

美元主导的新纪元

区块链技术不仅没有削弱美元的主导地位,反而创造了一个数字化基础设施,强化了美元的地位。通过全球化地代币化和动员美元资产,美元在地缘政治和技术力量推动去美元化压力的背景下仍然不可或缺。

正如摩根大通在其报告中提到的,支持美元主导地位的结构性因素——深厚的资本市场、法治和机构透明度——依然无与伦比。稳定币将这些优势扩展到数字和无国界的领域。

曾经被视为在区块链创新面前脆弱的现有主导者,美元现在却成了区块链的最大受益者。区块链的「杀手级应用」很可能就是美元本身,这证明了技术如何在转型的同时加强现有的权力结构。随着支持性监管框架的到来和对代币化资产需求的激增,美元在区块链上的迁移可能巩固其作为全球金融基石的地位。

无论美国的监管者或立法者是民主党人还是共和党人,他们都会认同任何支持美国国债需求的力量都是值得利用而非抵制的,这使得有意义的监管进展几乎已成定局。

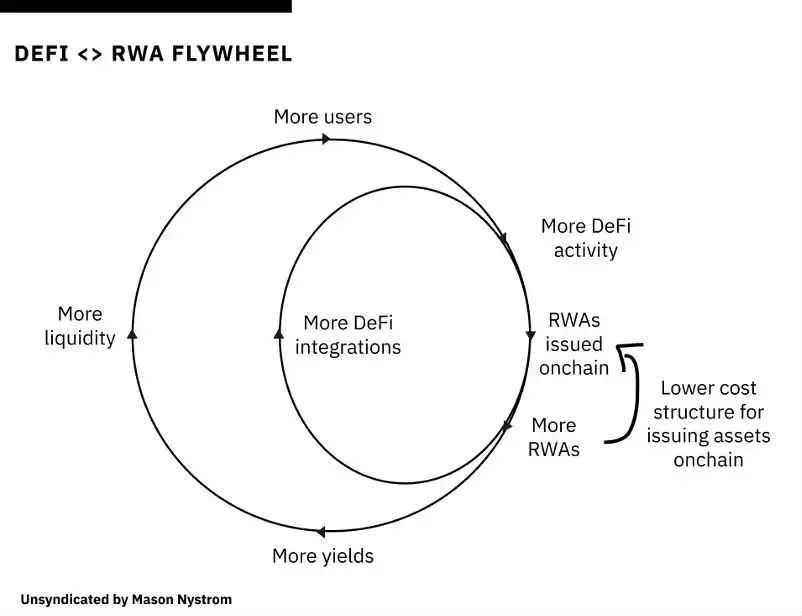

RWA 飞轮效应:内生增长与外生增长

自 2022 年以来,高利率支持了大量现实世界资产进入区块链。但现在,从链外金融向链上金融的过渡正在加速,因为像 BlackRock 这样的资产管理公司意识到,将 RWA 发行到链上带来了显著的好处,包括:可编程的金融资产、较低的发行和维护成本以及更高的资产可访问性。这些好处,像稳定币一样,是对当前金融格局的 10 倍改进。

根据 RWA.xzy 和 DefiLlama 的数据,RWA 占以太坊资产的 21-22% 。这些 RWA 大多数以 A 级、美国鹰背书的美国国债形式存在。高利率使得投资者容易选择持有美联储资产而非 DeFi 资产,推动了这一增长。尽管宏观经济形势正在改变,使得美国国债的吸引力有所下降,但链上资产代币化的「特洛伊木马」已经进入了华尔街的墙壁,为更多 RWA 进入链上铺开了大门。

随着更多传统资产转向链上,这将触发一个复合飞轮效应,逐步将传统金融体系与 DeFi 协议融合,甚至取而代之。

为什么这很重要?加密货币的增长归结于外部资本与内部资本的关系。

大多数 DeFi 是内部资本——基本上是 DeFi 生态系统内的循环——并能够自我增长。然而,它在历史上一直是相当反身性的:它上涨,下降,然后又回升。但随着时间的推移,新的基础设施逐步扩大了 DeFi 的整体规模。

通过 Maker、Compound 和 Aave 的链上借贷,扩展了加密原生抵押品的杠杆使用。

去中心化交易所,特别是 AMM,扩大了可交易代币的宇宙,并启动了链上的流动性。但 DeFi 只能在一定程度上增长其自身市场。尽管内部资本(例如链上资产的投机)推动了加密市场成为一个强大的资产类别,但外部资本——存在于链外经济的资本——对于 DeFi 下一个增长波段是必需的。

现实世界资产代表了大量潜在的外部资本。现实世界资产——商品、股票、私人信贷、外汇等——为 DeFi 扩展提供了最大机会,超越了零售资金到交易员口袋的资本循环。正如稳定币市场需要通过更多链外用途的增长来扩展,其他 DeFi 活动(例如交易、借贷等)也将如此。

DeFi 的未来是所有金融活动都迁移到区块链上。DeFi 将继续看到两个平行的扩展:通过更多链上本地活动进行的相似内部扩展,以及来自现实世界资产上链的外部扩展。

阅读更多 DeFi 趋势信息。

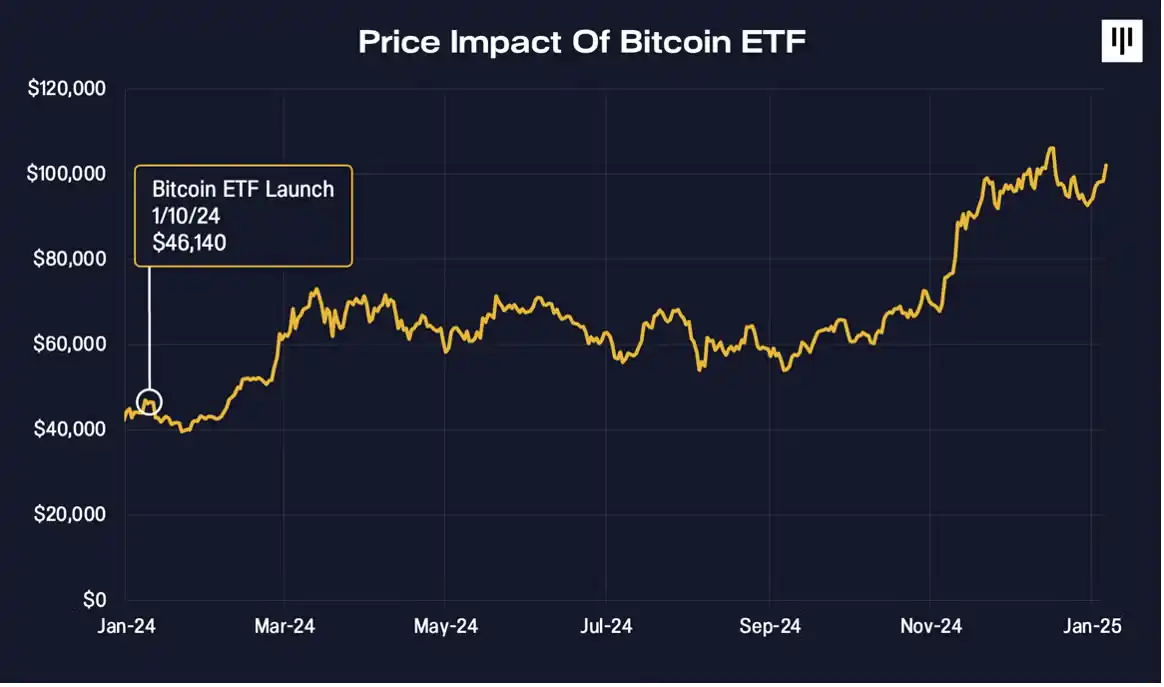

自比特币 ETF 推出以来,比特币上涨了 103% 。

黑石的比特币 ETF 在短短十一个月内,超越了其已存在 20 年的黄金 ETF,成为总资产更高的 ETF。它打破了记录,被誉为「ETF 历史上最伟大的推出」,在资产超过 500 亿美元时,比下一个达到这一里程碑的 ETF 快了五倍。

祝 2025 年一切顺利!

原文链接