2026 年注定是 Perp DEX 的空投大年。

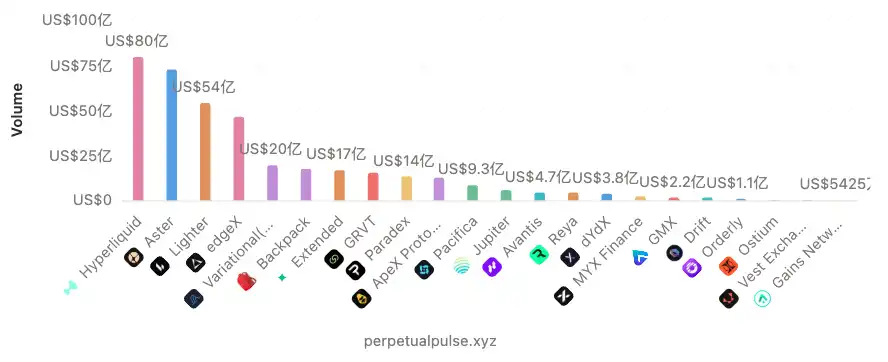

从 Hyperliquid、Aster、再到最近 TGE 的 Lighter,这个周期里的每一个发币的 Perp DEX 在空投时都热闹的和过节一样。Lighter 结束之后,第二梯队的 Perp DEX 数据量也开始有了明显的增长。根据perpetualpulse的数据显示,目前未发币的 Perp DEX 里交易量排名靠前的有 edgeX、Variational、Extended、GRVT、Paradex 这几个。

新的一年,Perp DEX 赛道竞争进入更白热化的阶段,从卷手续费,到各种活动和补贴,甚至项目方之间开始互喷。面对众多 Perp DEX 不同的积分机制和刷分策略,普通用户如何选择?如何在有限的资金下最大化积分权重?如何避免反撸?

在这篇文章里,律动 BlockBeats 将从团队背景、核心机制、数据表现、交互策略四个维度出发,选择了市场上热门的四个第二梯队的 Perp DEX :Variational、Extended、Paradex、StandX,全面解析他们的差异和特点,并结合社区 KOL 的实战经验,给出一些总结性的内容。

Variational

Variational Omni 这个 Perp DEX 是小编一直非常关注的产品之一。

自从开放亏损返还、Kaito Yaps 奖励、积分系统这套组合拳下来后,Variational 的数据一路飙升:截至 2025 年 12 月 26 日,累计点差收入达 760 万美元;截至 2026 年 1 月 3 日,累计交易量突破 1000 亿美元。 CT 上也有不少讨论交易和刷分策略的内容,比如dTfN(@deTEfabulaNar_)和Tony(@T0nyCrypt0)等人写的帖子。

Variational 的团队背景相当扎实,两位核心创始人是哥伦比亚大学的校友,曾共同创立过一家量化投资公司被 Genesis Trading 收购。2021 年离开 Genesis 后,两人创办了 Variational,在机器学习、量化做市与去中心化衍生品设计上持续迭代。2024 年,Variational 完成 1030 万美元种子轮融资,由 Bain Capital Crypto 和 Peak XV Partners 领投,Coinbase Ventures 和 Dragonfly Capital 等跟投。

对亲历过 FTX 暴雷后的 Lucas 与 Edward 来说,如何在极端行情下放大为系统性冲击,是一个需要解决的问题,也是 Variational 的设计哲学来源。2025 年 7 月,Edward 做客「Flirting with Models」播客,系统阐述了「OTC 衍生品如何上链」的思路——这是他把贝叶斯框架、做市博弈与链上机制融合的一次深度长谈。他的个人主页 quant.am 和 Lucas 的主页 lucasschuermann.com 也持续更新相关研究。更多的团队背景介绍可以参考小编之前的文章《哥大出品、0 手续费的 Variational 是如何做营收的?》,这里就不多介绍了。

小编这里想多赘述的是如何从 Variational 的产品特点出发,理解其点差机制和套利逻辑,来提升和优化交互策略。

虽然 Variational 和 Lighter 都是零手续费,但盈利机制完全不同:Lighter 是收取做市商费用,而 Variational 是通过 Omni Liquidity Provider 做点差套利机制盈利。(点差是买入价和卖出价之间的差额,也是用户进入交易的交易成本,点差越小,交易成本越低)。

简单来说,Variational 上只有一个做市商,就是 Variational 自己。当用户开单时,Variational 在内部是唯一做市商和唯一对手盘设定收取 4-6 个基点的点差,同步在外部交易平台开反向头寸进行对冲,捕获内外价差作为利润。许多交易员也通过各种对照组的测试验证了这个核心逻辑:点差越大,Variational 利润越高,用户获得的积分权重也越高。所以如何最大化积分权重?一个大道至简的刷分策略就是点差越大越好。那么如何让点差变大?

根据前面讨论的原理,我们知道减少点差的方式有:交易主流币种,比如如 BTC 或者 ETH;选择流动性好的时间段。

那么反过来思考,增大点差的方式就是:交易小币种,流动性差的山寨币点差比主流币更大;另外,可以选流动性差的时间段,比如周末、亚洲夜间等时段。这样权重就会比较高了,在此基础上,可以再提升交易笔数、持仓时长、单笔交易金额等等扩大交易量数据。

通过这些方式,可以在同等交易量下获得更高的积分权重,进而在空投分配中占据更有利位置。

Extended

和 Variational 经常一起被提及的 Perp DEX 还有 Extended,目前许多交互策略都是使用 Extended 和 Variational 做对敲。

Extended 是一个非常具有传统金融基因的 Perp DEX,团队成员基本都来自 Revolut,这是一家估值 330 亿美元的欧洲金融科技独角兽企业,Extended 的 CEOCEO Ruslan Fakhrutdinov 曾负责 Revolut 加密业务运营,此前还担任过麦肯锡咨询顾问;CTO 曾担任包括 Revolut 在内的 4 个加密交易所架构师;CBO 则是前 Revolut 加密首席工程师、Corda 区块链贡献者。

这个由前 Revolut 团队打造的 Perp DEX,已完成 StarkWare 领投的 650 万美元融资,天使投资人中还包括 Revolut 高管和 Lido 联合创始人 Konstantin Lomashuk 等。2025 年 8 月,Extended 在 Starknet 主网正式上线。截至 2026 年 1 月 6 日,累计交易量达 1086 亿美元,TVL 为 1.42 亿美元,未平仓合约 2.06 亿美元。

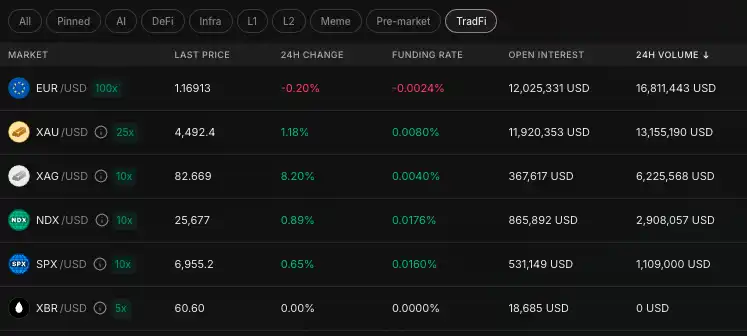

Extended 的产品设计目前看起来也基本很完善了,除了主流加密货币之外还覆盖了六种 TradFi 资产:标普 500、纳斯达克的股指,欧元兑美元的外汇,贵金属的黄金、白银,以及大宗商品的石油。从 OI 分布看,黄金交易一直在 Extended 的前 5 位,这也说明 TradFi 资产确实有不小的真实需求。

除此之外,Extended 还有一个亮点是其金库 XVS(Extended Vault Shares)的设计,XVS 余额的最高 50% 可以直接计入抵押资产用于杠杆交易,也就是说交易抵押品本身也在生息,同时还大大提升了流动性,Extended 的路线图计划将 50% 提升至 90%。截至撰稿时,Extended 金库 XVS 过去 30 天的 APR 是 16%,TVL 为 77M 美元,占据了 Starknet 总 TVL 的近 50%。

手续费结构上,Extended 的 Taker 费用为 0.025%,Maker 费用为 0%,同时还会给最高 2bp 返佣;清算费用为 0.5%;因为是部署在 Starknet 网络上因此还涉及到一个 Gas 费,但是这部分由 Starknet 补贴后为 0 了。

如前文所述,Extended 经常和 Variational 经常一起被提及,由于 Extended 的手续费结构对 Maker 更友好,因此律动小编的交互 Tips 是:在 Extended 做 Maker 订单,挂单近市价,这样可以享受 Extended 的返佣;然后同时在 Variational 同样的价格做对反方向开单。平仓时尽量让 Extended 账户为盈利账户,在 Variational 为亏损账户,因为 Variational 还有一个亏损返还的彩票机制。

Paradex

Paradex 也是律动小编之前简单介绍过的一个 Perp DEX,此前小编更好看其作为最大的期权 DEX 的潜力,在永续合约上的优势不算突出,但小编现在已经改变了这一看法。

Paradex 从 2025 年下半年开始在永续合约市场上有非常明显的增长,截止 2026 年 1 月 6 日 Paradex 已经突破了 2000 亿美元的交易量。

如前文所述,Paradex 团队最大的优势是具有极强的机构级期权和衍生品市场的经验,这是其他几个项目团队不具备的优势。Paradex 由加密机构流动性平台 Paradigm(与同名风投无关)孵化,虽然孵化方不是我们熟知的加密顶级 VC Paradigm,而是同名的加密机构流动性平台 Paradigm,但同样值得拿出来聊一聊。

Paradigm 2019 年创立,为对冲基金、做市商和家办等机构提供服务,在加密期权等衍生品交易市场有较长的研究。最早其工作模式是处理场外撮合,将场内执行、清算和结算交给 FTX 等交易所。巅峰时期占据了全球加密货币期权市场 30% 的份额,以 4 亿美元估值完成 3,500 万美元融资,Jump Crypto 和 Alameda Research 共同领投。但在 FTX 倒闭后,Paradigm 作为合作方也受到了很大冲击,交易量极速下滑之后推出了 Paradex 来重建生态。

得益于其在衍生品市场的多年研究,Paradex 的特色是支持永续合约、永续期货、永续期权和现货,且比 Hyperliquid 更早实现了类似的统一保证金制度,所有交易都统一在一个账户,任何资产都可作为抵押,支持逐仓、交叉和组合保证金模式,大大提升了资金利用率。另外值得一提的是,Paradex 目前也是 0 手续费用。

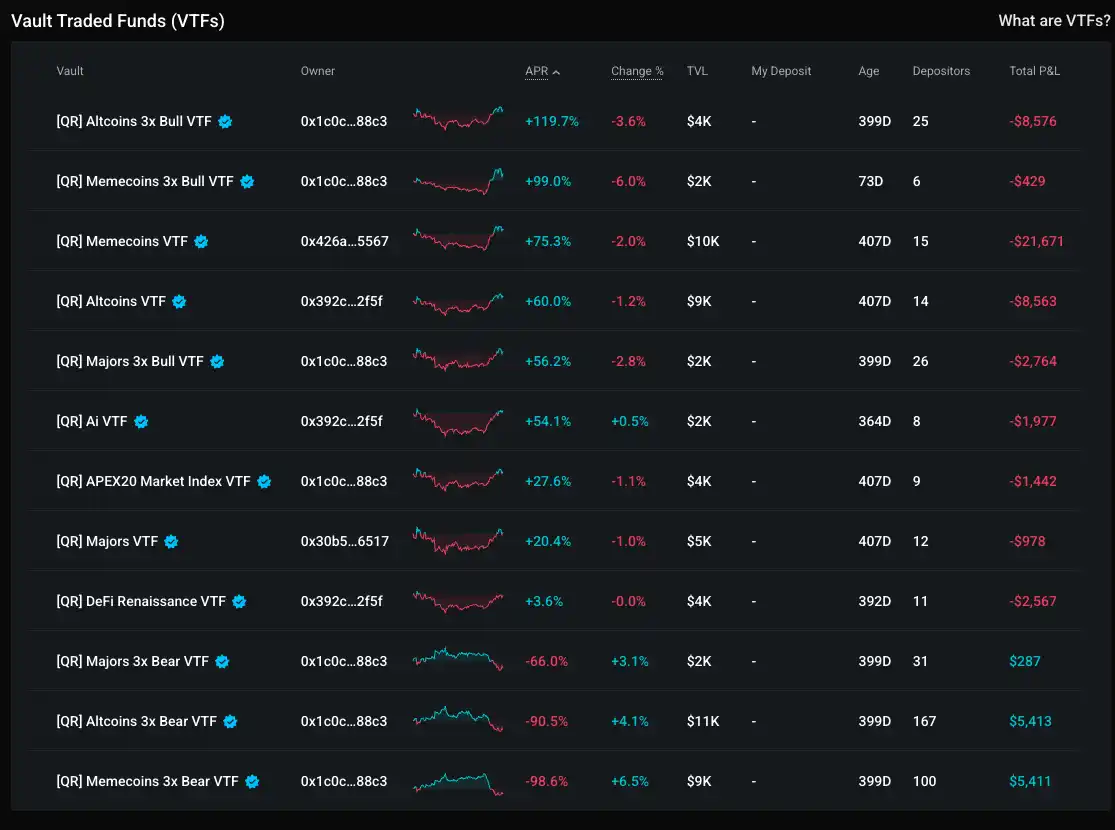

Paradex 在金库方面也有一些创新,官方金库截止目前的 APR 为 13.5%,TVL 为 105.4M 美元。金库允许用户按份额获得 LP 代币,并可组合如 Pendle、Morpho、Aave 等主流 DeFi。除了官方金库之外,Paradex 还具有市面上 Perp DEX 里可选择性最多的交易员金库选择,可以根据交易员的交易风格、P&L、收取的管理费和抽成、APY 以及 TVL 等衡量选择自己信赖的金库。

目前 Paradex 已公布代币经济学,积分空投的占比为 20%,包括空投在内的 57.6% 代币给社区进行奖励,社区对其发币预期异常强烈,因此 Paradex 也常与 Extended、Variational 等共同构成 2026 年 Perp DEX farming 组合。

StandX

StandX 一开始也是因为其 Binance 基因而受到社区的追捧,CEO Aaron Gong 和联创 Justin Cheng 都曾是 Binance 的 Futures 合约业务的核心团队,具有充足的 CEX 衍生品经验。

StandX 在去年 4 月上线了稳定币 DUSD,11 月底上线主网,截至目前完全自筹资金,未接受任何外部投资。作为核心产品之一,DUSD 提供了 5.2% 的 APY,TVL 为 157M 美元。StandX 的金库 SLP 截止目前的 TVL 为 22M 美元,APY 数据还没显示。

另一个值得一提的功能是最近上线的 Maker Points,也是 Perp DEX 赛道首创的「挂单即挖矿」模式,被许多 KOL 称为是 Perp DEX 赛道的「Blur」,只要订单没有成交就没有成本。限价单必须在订单簿上停留超过 3 秒才能获得积分,核心机制就是挂单越接近市价、规模越大、挂单时间越长,积分越多,最好是控制在 10 个基点内,这样获得的积分是 100% 的。10 个基点就是 0.1%,比如比特币 10 万美元,那么挂单价格在 9.99 万美元和 10.01 万美元之间就行。另外 10–30 个基点是 50% 的积分,30–100 的基点是 10% 的积分。

这个模式会让 StandX 的深度很大的增加,预计也会有很多工作室接入 StandX 的 API 开始跑脚本,有代码能力的朋友也可以尝试用 AI 结合跑一下,玩法会比其他 Perp DEX 刷真实的手续费交易量好玩很多,成本也低很多。

StandX 主网还只上线了还不到两个月时间,但是日交易量已经达到了历史新高 3.72 亿美元,市场讨论度也很高,总体来说相对其他几个 Perp DEX 是一个更早期的 Alpha 机会。