作者:X Mere

过去几年,Crypto 行业不断试图与现实世界资产(RWA)接轨,但多半停留在债券、房产、艺术品等“小众资产”的代币化尝试。而 Robinhood 的最新动作,或许才是真正意义上的 “主流资产链上化” 分水岭。

美股代币化新时代:Robinhood的加密突围与全球化野心

2025年6月30日,Robinhood 在法国戛纳发布了具有划时代意义的代币化股票交易服务,首次让欧盟用户可以通过加密方式交易美股,这是股票证券与Web3融合迈出的实质性一步。在这一计划中,Robinhood 将超过 200 支主流美股与 ETF 发行成 1:1 锚定的链上代币(Stock Tokens),涵盖苹果、英伟达、特斯拉、谷歌等;同时包括OpenAI、SpaceX 等未上市企业的间接代币曝光产品。

作为拥有美国证券牌照和欧盟MiCA合规资质的券商,这一举措不仅是技术层面的突破,更是 传统金融(TradFi)与加密金融(DeFi)融合的临界点。

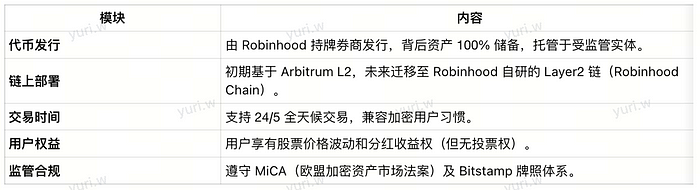

1. Robinhood 股票代币化机制解析

🚨 注意:代币化股票≠传统股票。OpenAI 和 SpaceX 官方已声明未与 Robinhood 合作,该类资产仅为间接模拟持仓,并无股权关系。

2. 技术路径与生态布局

阶段一:Arbitrum 上部署 Stock Tokens

- 采用 Arbitrum 作为基础设施,快速兼容 EVM、以太坊钱包、DEX 等功能。

- 所有代币都可查看链上记录(例如 etherscan)。

- 流动性池计划接入 Uniswap、SushiSwap 等协议。

阶段二:构建 Robinhood Chain(Layer2)

- 计划年底前推出 Robinhood Chain,基于 zk 技术(或 OP Stack)构建。

- 实现 Robinhood 生态资产闭环(Stock Token、稳定币、衍生品、RWA、质押服务等)。

- 用户无需切换钱包地址即可在 Robinhood Chain 上实现“链上财富管理”。

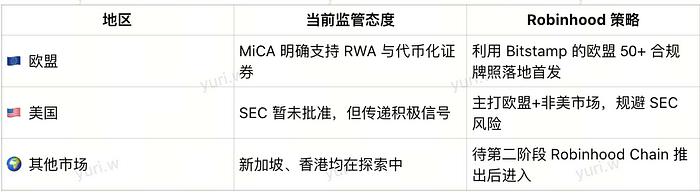

3. 监管路径:灰色地带中的精细拿捏

SEC 前主席 Paul Atkins 最近表示:“代币化证券是不可避免的趋势,当前需要更多清晰规则。”此表态被市场视为放松监管风向的信号之一。

4. 全球竞争格局:平台技术、流动性与监管博弈

Robinhood 的“持牌券商身份 代币托管”模式,理论上具备更强的法律背书与用户信任壁垒

为什么这一步意义重大?

我们从六个层面来拆解 Robinhood 股票代币化 Layer2 战略,对 Crypto 行业带来的深远影响。

1. RWA 首次“主流化”:让链上资产真正接入全球投资者

Real World Assets(RWA) 一直是链上资产扩张的热门话题。但此前,多数项目围绕的是房地产、私募债券或艺术品,普遍存在认知门槛高、流动性差、定价机制模糊等问题。

Robinhood 则直接引入了 全球最具流动性、认知度和交易量的资产类别 — — 美国股票,将其映射为链上代币。

👀 对比一下影响力:你跟人说“我买了艺术品代币”,没人理解;但说“我在链上买了苹果股票(AAPL)”,几乎所有人都知道这是什么。

这标志着 RWA 进入了一个更大众、更高频、更合规的新时代。

2. 合规示范:机构级链上资产发行的首个现实范本

Robinhood 是美国持牌券商,也是首批通过欧盟MiCA框架的合规平台之一。这意味着:

- 股票代币不是“影子资产”,而是有真实股票托管背书、且受监管保障的“链上映射品”;

- 投资者可以通过合法路径、在链上进行股权类资产的交易和管理。

这极有可能成为 未来 BlackRock、Fidelity 等金融巨头入局链上的标准路径,为机构级资金“试水 DeFi”建立一套合规模板。

3. 用户入门路径的革命:从炒股 App 自然过渡到链上资产

Robinhood 曾被称为“美股散户的启蒙工具”,如今,它开始将数千万 Web2 投资者引导进入 Web3:

- 用户无需钱包插件,通过 Robinhood 的账户体系即可交易链上资产;

- 支持传统支付方式入金,屏蔽了钱包、助记词、GAS 费等复杂流程;

- 通过熟悉的 UI/UX 提供链上金融服务。

这是一条真正“低门槛、高价值”的用户入场通道,有望成为 Crypto 获客新主力。

4. Layer2 新范式:不是 Game,不是 DeFi,是“链上财富管理”

与以往 Layer2 为 NFT 或 DeFi 扩容不同,Robinhood Chain 的定位清晰明确:服务链上财富管理场景。

- 在链上同时持有股票代币、加密资产、稳定币;

- 实现理财、借贷、分红、再投资等多元操作;

- 为亿级用户提供“传统理财 链上资产”的复合型投资体验。

这是一个前所未有的 Layer2 叙事角度,有可能重新定义 L2 的应用场景范式。

5. 全球交易时间重构:美股也能 24 小时交易了?

传统美股只能在美东时间交易,错过就得等一天。而股票代币上线后,用户可以在链上实现几乎 24/5 的交易流动性,未来甚至可达 7x24。

这对处于亚洲、中东、非洲等非美时区的投资者尤为友好,真正实现:

“全球任何人,任何时间,都能无障碍参与全球最优质资产交易”。

这也可能逐步影响传统市场机制 — — 让主流证券市场开始考虑“链上化”所带来的交易结构优化可能性。

6. DeFi 基础资产质量跃迁:市值、流动性、信任全面提升

当前的 DeFi 市场,大量抵押物为 ETH、stETH、LSD 代币或平台代币,波动大、周期性强。

而股票代币将:

- 成为更稳健的抵押品基础;

- 为稳定币提供更强背书支撑;

- 为链上衍生品(如期权、ETF)提供更多创设空间。

这对整个链上金融系统的**“抗周期性、抗信用风险能力”**具有本质提升作用。

写在最后

Robinhood 推出的股票代币化与 Robinhood Chain,不只是一次产品迭代或链建设,更像是对 Crypto 行业敲响的一声锣:

“链上金融的黄金时代,将不再局限于原生资产,而是全面拥抱全球主流金融资产。”

Crypto 不再是金融体系的对立面,而是在用区块链技术重构全球资产交易的逻辑。在过去,我们曾期待 BlackRock 做这件事,或者是 Coinbase、Binance 做这件事。但如今,是 Robinhood 率先迈出关键一步,打通了合规、用户、资产三重闭环。这将是 Crypto 进入主流金融生态的“正门”,而不是绕道或者偷渡。