TL;DR

稳定币长期以来被视为“加密货币行业的王冠”,但早期的发展主要集中在算法稳定币上,例如 Ampleforth 的 AMPL 和 Terra 的 UST(LUNA)。这些项目试图摆脱对美元资产的依赖,通过算法机制构建封装的“美元稳定币”,目标是推动稳定币在加密和 DeFi 生态中的大规模应用,最终拓展至传统链下用户。除此之外,两者在路径选择上也存在显著差异。Ampleforth 致力于打造一个完全属于加密世界的原生结算单位,因此并不与美元保持 1: 1 的挂钩;而 TerraUSD(UST)则试图维持与美元的稳定锚定,以便更广泛地用作支付和价值存储工具。

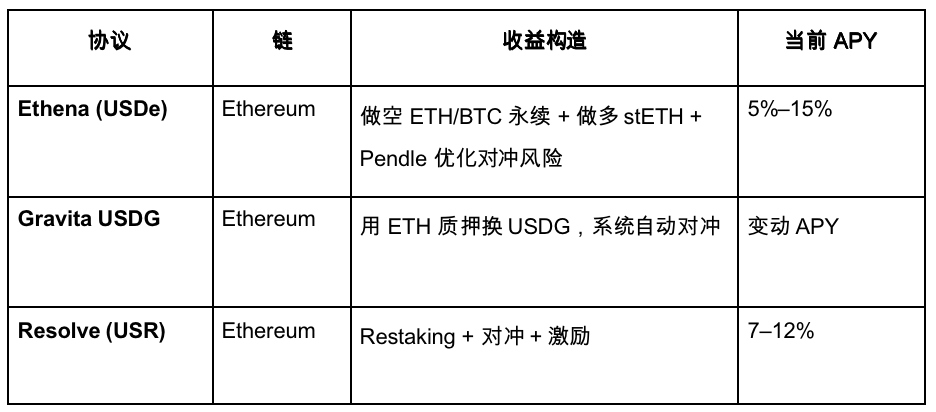

今年,伴随着 Ethena 的出现,DeFi 稳定币不再仅仅锚定价格稳定,而是开始锚定“收益来源”。一类新兴的“策略型稳定币”正在兴起,它们本质上是把对冲策略或低风险收益产品打包成 $ 1 面值的可流通代币。比如 Ethena 的 USDe 就类似于一个基金份额,背后通过做多 stETH、做空永续合约的 delta-neutral 策略来生成收益,并以 sUSDe 的形式分配给持有人。这类稳定币结构由于类似于对冲基金的认购份额,因此被德国 BaFin 等监管机构视为证券。

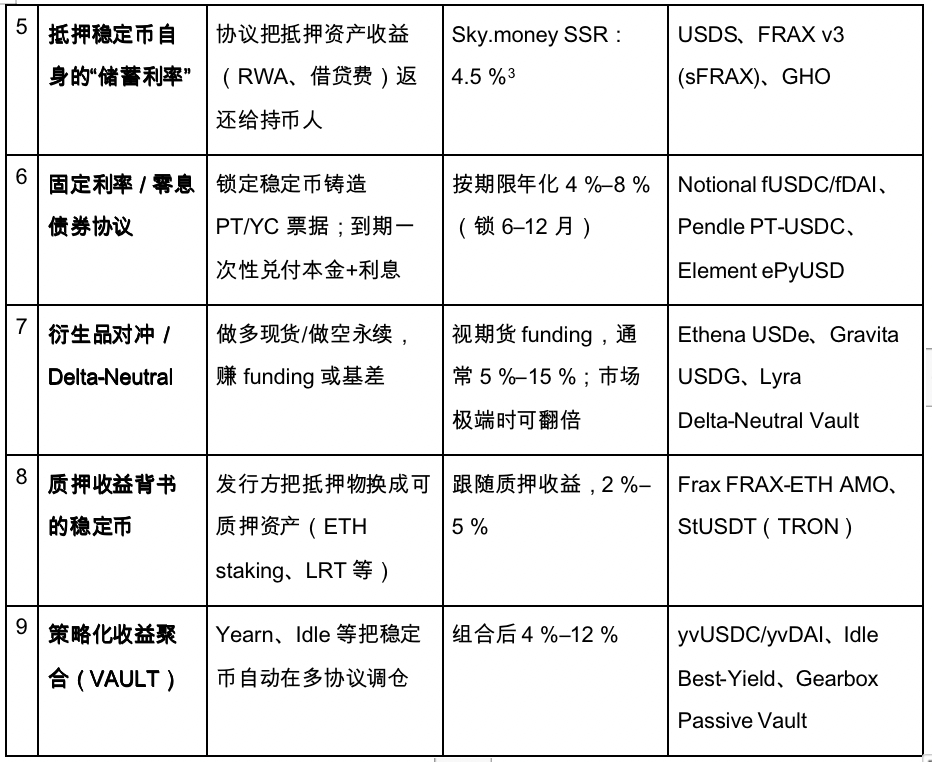

在系统性地梳理稳定币背后的收益机制时,文中将其归纳为九大类,包括链上借贷、现实资产(RWA)、AMM 做市、CeFi 存款、协议储蓄率(如 DSR)、固定利率票据、衍生品对冲、质押收益与策略聚合 Vault。每类渠道的年化收益在当前市场下大致集中在 3 – 8% 区间,部分特殊时期(如 USDC 脱锚、资金费高企)可短暂突破两位数。

尽管当前策略型稳定币项目在表面上看似同质化严重,其核心差异实则体现在三个关键维度:收益结构是否可持续性、收益披露是否透明,以及是否建立在合规基础之上。目前,基于现实世界资产(RWA)的稳定币,如 USDY、OUSG,在合规性上相对占优,已获得一定程度的监管认可,但其增长上限受限于美国国债市场的市场结构。相对而言,USDe 等衍生品挂钩型稳定币则提供更高的灵活性与收益潜力,但同时也更加依赖永续合约市场的开放仓位(OI),对市场波动具有更高敏感性。

在这一趋势中,最受益的基础设施项目是 Pendle。该协议通过将收益资产分解为固定本金(PT)与浮动收益(YT),构建起链上的利率市场,从而推动“利差对冲”与“收益转让”的标准化发展。随着越来越多稳定币项目采用 Pendle 来管理其现金流,其 TVL、交易量与 bribe 机制有望实现进一步增长。

我们认为,未来的策略稳币将朝着模块化、监管友好、收益清晰的方向演化,而那些具备独特收益源、良好退出机制、以及流动性护城河(生态采纳)的项目,将成为下一个“链上货币基金”的基石。但这类产品仍可能被监管机构认定为证券,潜在的合规挑战不可忽视。

我们将深入解析一些主要有创新点的利率渠道现状和催化剂,以此来判断未来的发展前景。

与此同时,AAVE 推出了其原生稳定币 GHO,采用超额抵押机制支持,其利率同样来源于市场借贷需求。尽管多数主流稳定币在该平台上都可以获取利息,但必须通过借贷方式实现,这限制了资本效率。目前,GHO 的借款利率约在 2-4% 区间波动,受市场周期影响较大。在牛市阶段,该类借贷利率可跃升至 10% -20% ,但整体波动性较强,稳定性不足。在此类高波动利率场景下,Pendle 可作为将这部分利息提前兑换的工具。此时可以考虑使用 Pendle 将这部分的利息提前兑现。

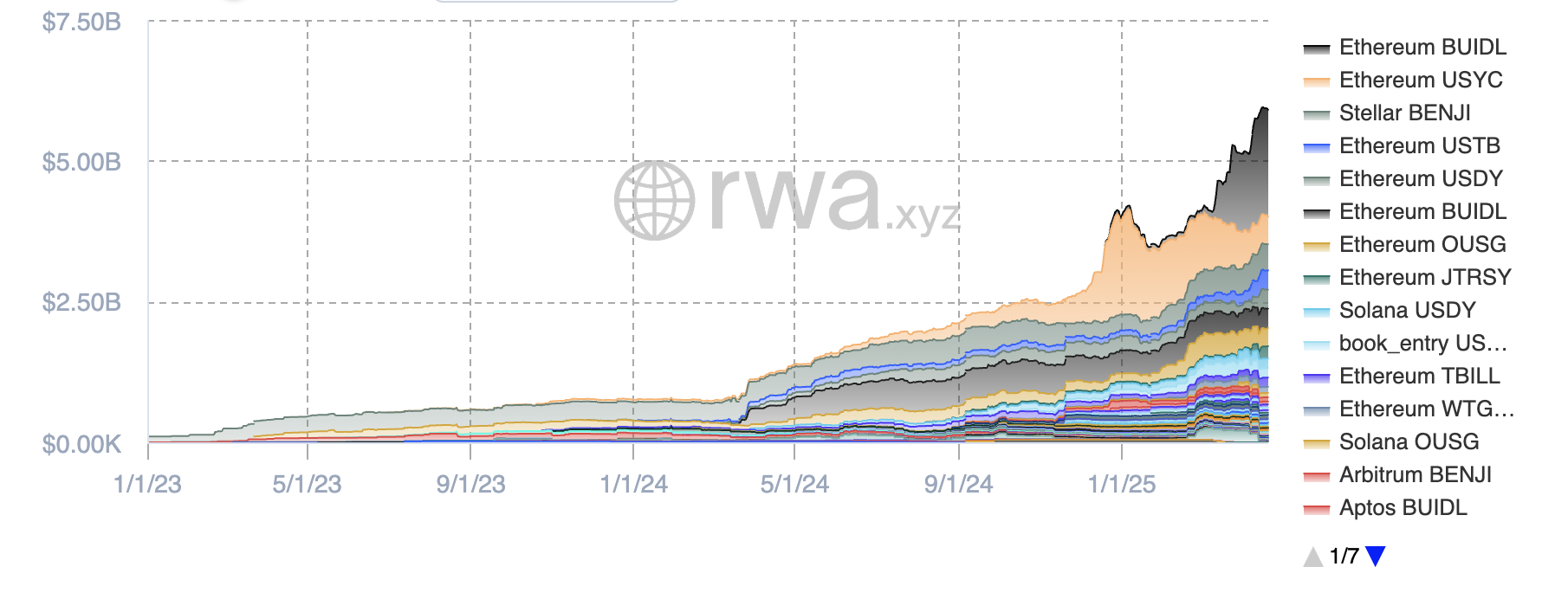

BUIDL Supply, source: Dune

以 BUIDL 为例,尽管其挂钩 1 美元,但本质上并非可用于日常支付的稳定币,而是一种对标短期美债、现金与隔夜回购协议的基金份额。用户可通过 USDC/USD 申购,每个 BUIDL 对应 1 美元本金,并通过每月 Rebase 机制分发收益。早期的参与者包括 Anchorage Digital Bank NA、BitGo、Coinbase 与 Fireblocks。

BUIDL 的供应规模正在快速增长,目前最低申购门槛为 500 万美元。截至 2025 年 5 月 1 日,已有 48 位客户参与,总资产管理规模(AUM)达 24.7 亿美元。根据 Ondo Finance 统计,该产品年化收益率(APY)约为 4% ,对应当前 3 至 6 个月期限的美债利率水平。

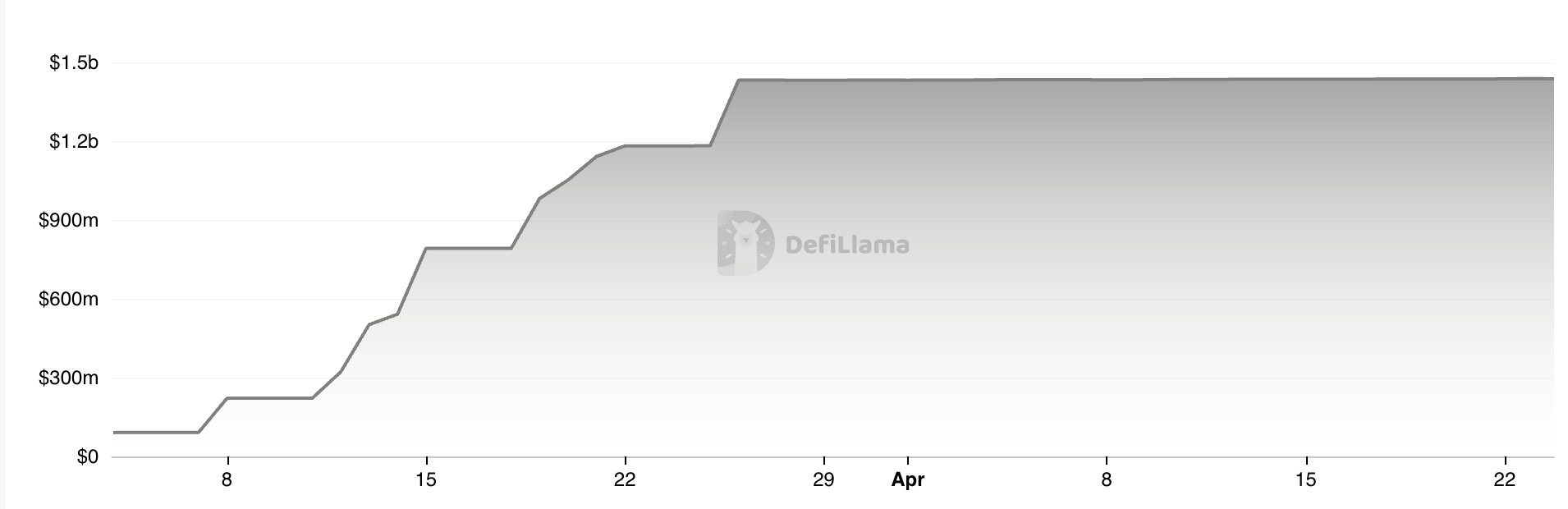

USDtb TVL, source: Defillama

在现有货币基金型稳定币基础上,Ethena 推出的 USDtb 是一项创新尝试。该产品以 BUIDL 代币化基金为底层资产构建,与 Ondo 的 OUSG 和 BlackRock 的 BUIDL 不同,USDtb 实现了自由流通。目前,其资产管理规模约为 14.3 亿美元,并已与 Bybit 达成深度合作,整体市场流动性表现良好。

整体来看,基于 RWA 的稳定币市场正快速扩张,总规模已达到约 59 亿美元。Ethena 的 USDtb 提供了新的方向参考:如果未来美国监管允许“分息稳定币”模型,该类产品的市场上限理论上可对标美元货币基金,达到 6 万亿美元的规模。

但是短中期来看,美债利率存在下行压力。在当前稳定币主要受利率驱动、而非实际支付需求驱动的背景下,基于货币基金的稳定币策略在短期可能面临回报收缩。但从长期视角出发,该赛道仍具备强劲的增长潜力。

一些代表性的项目如下所示:

Exponential.FI

USDe TVL, source: Defillama

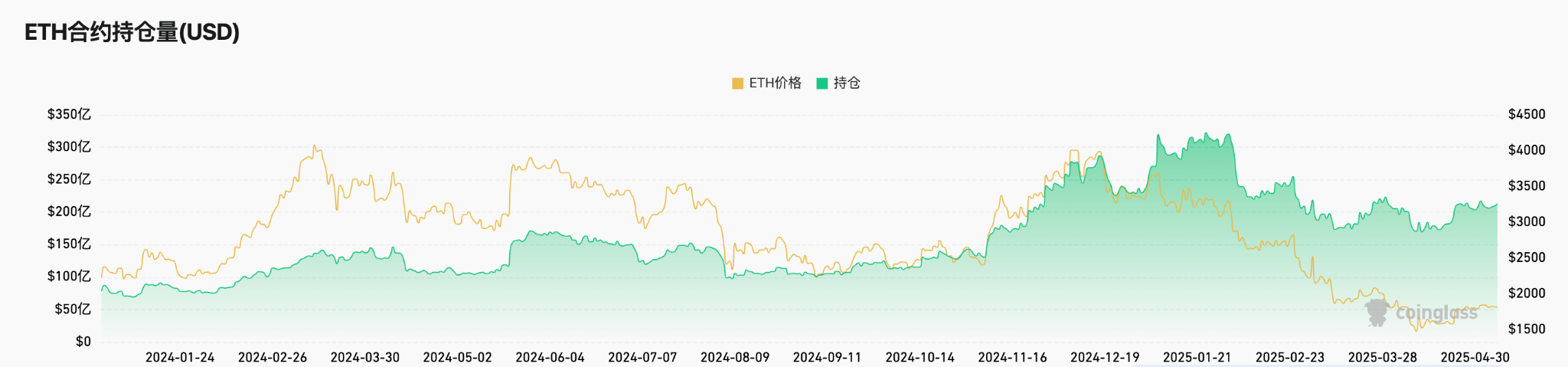

目前根据 Defillama 的数据显示,Ethena 稳定币在完成空投后市值出现明显下滑,距离高点已回落约 20% 。这主要受到 USDe 收益率下行的影响;其次,当前稳定币普遍面临“金融乐高”困境——即缺乏现实世界的刚性需求,本质上更像是通过构建基金产品来进行资金费套利。

Funding‑rate 型稳定币(Δ‑neutral stablecoin) 的铸造方式是:

1. 购买等额现货(或 LST)

2. 在永续市场开同面值空仓

因此,每铸造 1 美元的稳定币 ≈ 1 美元现货 1 美元名义空仓,意味着其可铸规模理论上受限于永续市场的现存仓位(OI)。

例如 Idle Best‑Yield 在以太坊和 Polygon 上部署了一套自动化策略系统,可根据链上可套利机会动态调整仓位,以获取最大的稳定币收益;再如 Hyperliquid 的 HLP,也可视为一种策略型稳定币收益池,其收益来源主要是与散户方向相反的对手盘策略。这类多策略模型虽带来较高收益,但也伴随着更高的风险敞口。

Simple earn APR, source: Binance

Ethena USDe 所代表的策略型稳定币或许是一种创新形态。整体来看,策略稳定币的兴起某种程度上体现了加密市场趋于保守,但这也可视为一种进步。与上一轮依赖补贴驱动增长的稳定币不同,目前的稳定币更依赖于多样化、有机策略带来的实际收益,具备更强的可持续性。不过,在剔除 Points 或代币空投补贴后,其年化收益率与国债相比并无明显优势。

与此同时,DeFi 世界的协同效应尚未被充分激发,导致稳定币仍主要被用于“金融乐高”式的内部玩法,而非推动真实的大规模应用。推动交易所上线这类合成稳定币,是迈向 Web3 世界大规模采用的重要一步。目前,Ethena 在该领域推进较快,Bybit 与 Bitget 均已上线其交易对,Gate 也与 Ethena 达成了战略合作。但从效果来看仍不理想,USDE/USDT 全网 24 小时交易量尚不足一亿美元。

Strategy Classification, source:justz_eth

当前市场上一些热门稳定币项目,其底层的合成资产利息来源,大多可归类于我们前文提到的几类策略。但需要指出的是,许多项目的 TVL 数据可能存在虚高,部分项目甚至与大户有特殊约定,因此读者应谨慎看待。归根结底,这类稳定币更接近于对冲基金的份额认购,也因此存在被认定为证券的法律风险。

就市场份额而言,基于美国国债的稳定币赛道规模较大,且大规模应用的落地实施高度依赖法律法规以及银行体系的有力支持,因此我们对这类项目相对更为看好。而其它策略,比如借贷利率、Restaking 利率、合约无风险利率、协议收入等都存在明显的天花板,建议适度参与。

以下是一些我们的构想,仅供创业者参考:

1. 首先是资产的新玩法。BTC 作为连接 TradFi 和 Web3 的关键资产,拥有数万亿美元的市值。如果能依靠 BTC-Fi 将基础利率引入稳定币,构建基于 BTC 生态的稳定币系统,其推广难度或许会低于其他公链生态。但挑战在于 BTC 本身生态基础设施匮乏,可以考虑从链下切入,例如围绕 BTC 的合约利率套利开启第一步,但整体逻辑仍然属于策略型对冲基金的范畴。

2. 其次是策略的新应用。一切套利策略理论上都可成为“稳定币”利息的来源。例如链上 MEV、IV-RV 偏差、跨期限波动率套利、GameFi 收益,甚至 EigenLayer AVS 提供的安全保障费用或 DePIN 设备带来的部分收入,都有可能被纳入稳定币的利息机制,由此衍生出新的稳定币利率模型。

但归根结底,这些仍属于基于策略的合成稳定币,并非传统意义上锚定真实资产的稳定币。它们的市场容量受限于策略本身的可行空间,即所依赖标的市场的规模。而当前来看,大多数相关市场仍较小。长期而言,随着 DeFi 的整体扩展,这一赛道具备成长潜力,尤其是许多策略本身高度 具备 Crypto Native 特征,能够更敏锐地反映链上市场的变化。

稳定币战争下的受益者 Pendle

固定利率是一种创新的收益机制,旨在为用户提供可预测的固定收益,类似于传统金融中的零息债券。在传统金融中,零息债券是以低于面值的价格发行,到期时按面值偿还本金,期间不支付利息。投资者的收益来自于购买价格与到期偿还金额之间的差额。在 DeFi 中,类似的机制被 Pendle 引入,通过将收益资产的未来收益进行代币化,使用户能够:

1. 锁定固定收益:通过购买代表本金的代币,持有至到期可获得固定回报。

2. 进行收益投机:通过购买代表未来收益的代币,押注收益率的变化。

3. 提高资本效率:将未来收益出售以获取即时流动性,同时保留本金的所有权。

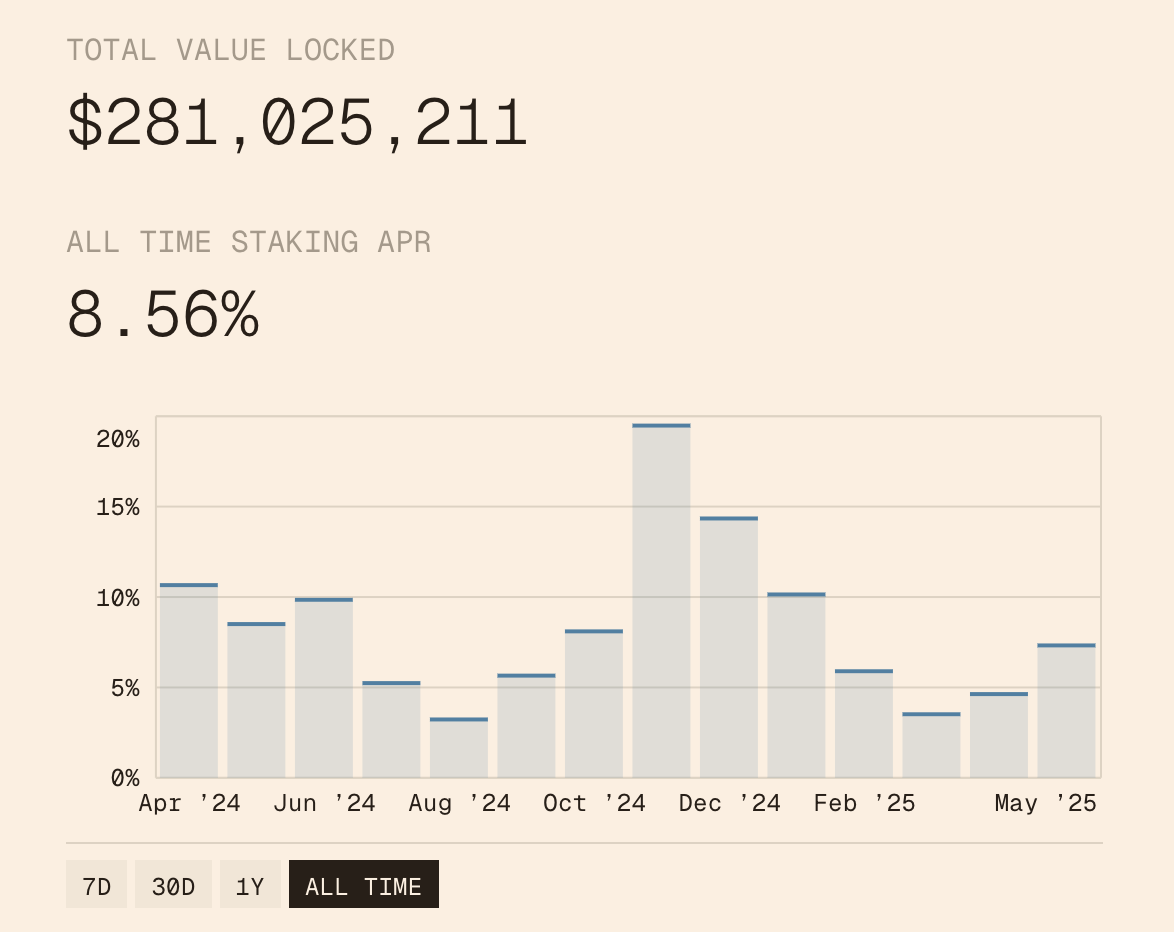

在上一轮 LRT 热潮中,伴随 EigenLayer 发币,Pendle 的代币价格曾一度大幅下跌。但随着“策略型稳定币”的兴起,Pendle 的 TVL 实现了爆发式增长。它正逐步确立自己作为这类资产“利率交换层”的核心地位:稳定币发行方可通过 Pendle 将未来收益一次性售出以对冲风险,而投机者与资产管理人则可在此买入或做市这些收益流。随着更多 Δ-neutral、RWA 混合收益币的推出,Pendle 的 TVL、交易量、手续费收入以及 vePENDLE 生态都在同步抬升。目前,其已在这一赛道形成近乎垄断的领先优势。

免责声明:

本内容不构成任何要约、招揽、或建议。您在做出任何投资决定之前应始终寻求独立的专业建议。请注意,Gate 及/或 Gate Ventures 可能会限制或禁止来自受限制地区的所有或部分服务。请阅读其适用的用户协议了解更多信息。

Gate Ventures 是 Gate 旗下的风险投资部门,专注于对去中心化基础设施、生态系统和应用程序的投资,这些技术将在 Web 3.0 时代重塑世界。Gate Ventures 与全球行业领袖合作,赋能那些拥有创新思维和能力的团队和初创公司,重新定义社会和金融的交互模式。

官网:https://ventures.gate.io/

Twitter:https://x.com/gate_ventures

Medium:https://medium.com/gate_ventures