一、BTC“避险”属性:数字黄金叙事与市场真相

2025年4月,比特币逆势突破9.5万美元,但与传统“避险资产”黄金的背离愈发显著

相关性矛盾:比特币与纳斯达克指数相关性升至0.5,与黄金相关性降至-0.3

机构控盘加剧:贝莱德IBIT等比特币ETF持有总量突破110万枚,占流通量5.2%,叠加MicroStrategy持仓占比特币市值21.8%,形成“寡头定价”格局

避险标签工具化:贝莱德CEO拉里·芬克宣称比特币是“全球悲观情绪的避险资产”,但实质是吸引主权基金配置(如2%-5%资产比例),为ETF资金流入铺路

流动性虹吸效应:比特币ETF单周净流入10亿美元可推升价格7%-12%,而同期黄金ETF资金流出23亿美元,形成资本迁移

二、机构收割

政策传闻拉盘:3月比特币因“特朗普加密储备计划”单日涨9%,随后因关税恐慌暴跌9%,巨鲸借机完成高抛低吸

媒体配合出货:摩根大通等机构发布“避险资产”报告后,贝莱德IBIT持仓量同步增长,形成“研报-资金-价格”闭环

假单诱导:巨鲸“Spoofy”在8.3万美元挂撤假单,制造技术面假突破,触发散户杠杆跟风

波动率收割:机构利用期权市场隐含波动率(IV)峰值,卖出跨式组合套利,散户成波动率溢价“燃料”

三、市场结构分化:机构“扫货”与散户“流动性陷阱”

机构囤币战略

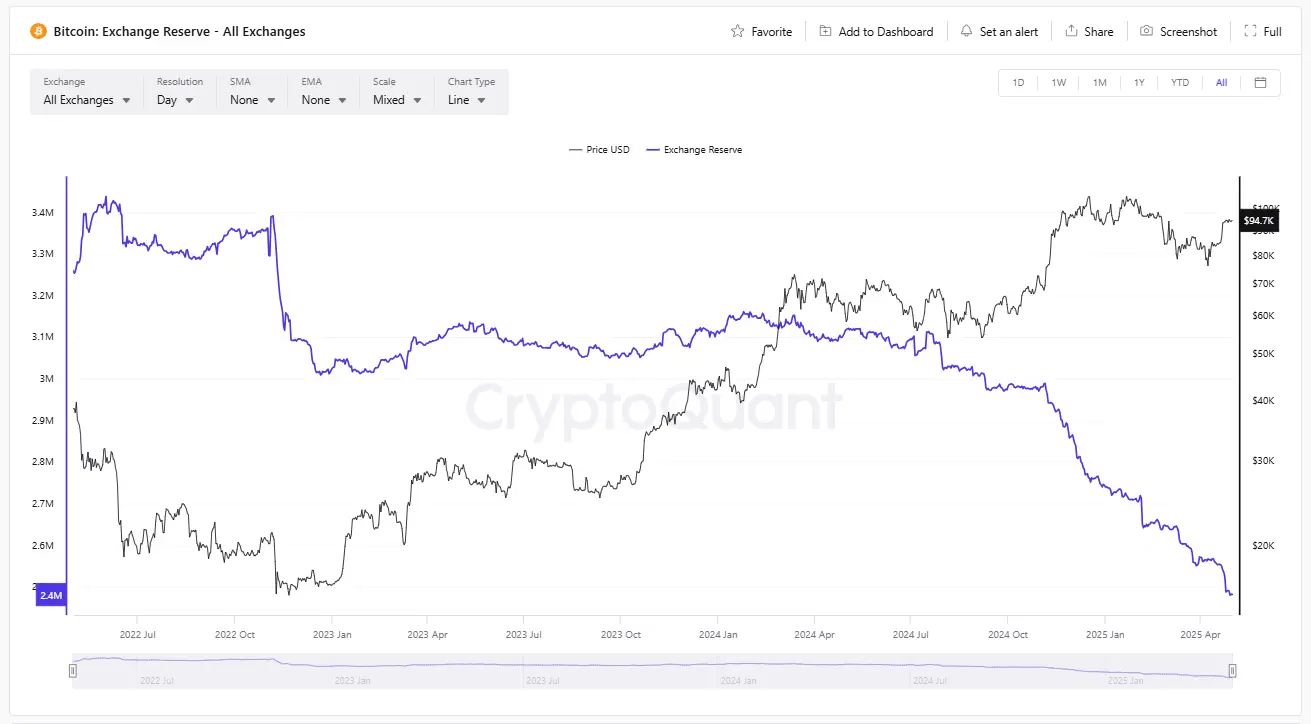

ETF虹吸效应:2025年机构通过ETF累计购入52万枚BTC,富达单笔买入2.53亿美元,交易所BTC储备同比减少50万枚

抗通胀叙事强化:比特币年化通缩率2.5% vs 美元M2增速4.8%,吸引主权基金对冲货币贬值风险

散户困境:山寨币崩塌与杠杆依赖

山寨币流动性枯竭:总市值较2021年峰值缩水78%

高杠杆自杀率:散户杠杆使用率超80%,但仅3%能稳定盈利,多数沦为交易所手续费与爆仓清算的“养分”

四、散户生存指南:从FOMO到理性防御

储备风险指数:低于0.012(当前0.008)时,暗示长期持有者信心坚挺

Coinbase溢价:机构买盘强度超过散户抛压时,溢价转正预示反弹衍生品工具活用

恐慌抄底信号:当比特币单日跌幅超8%、恐慌贪婪指数低于30时,分批建仓

叙事反制:警惕“避险资产”“数字黄金”等标签背后的机构利益动机,独立验证链上数据

比特币突破9.5万美元,既是机构叙事的胜利,也是散户认知革命的起点。当“避险资产”沦为资本操控的工具,唯有穿透标签迷雾、掌握链上语言、构建对冲体系,方能在机构镰刀下捕获超额收益。